فارکس چیست ؟ مزایا و معایب فارکس و بهترین راه درآمد از فارکس

در این مقاله میخواهیم با هم بررسی کنیم که فارکس چیست ؟ مزایا و معایب فارکس و جواب به این سوال که چرا باید با آن آشنا شد؟ همچنین دربارهی چگونگی کار و کسب درآمد از فارکس صحبت خواهیم کرد.

در دنیای امروز هرکس که به دنبال رشد اقتصادی و یا کسب اطلاعات در این حوزه است؛ با واژههای فارکس، بورس داخلی، بورس آمریکا، ارز دیجیتال و کلماتی از این قبیل آشنایی دارد. هر کسی که در این زمینه آگاهی دارد، به خوبی میداند که آیندهی اقتصادی جهان در دست این بخش است. میزان تبادل مالی در این بازارها بسیار بالاست. این ارقام میتواند شرایط اقتصادی کشورها را دگرگون کند.

فارکس چیست ؟ معرفی فارکس به زبان ساده

فارکس به زبان ساده یک بازار تبادل ارزهای خارجی است که بیشترین حجم معاملات در بین بازارهای جهان را دارد. حجم معاملاتی بازار فارکس حدود 2 تا 5 تریلیون دلار در روز تخمین زده میشود. در فارکس تمامی ارزهای خارجی در بازاری نامتمرکز و دو طرفه خرید و فروش میشوند. منظور از نامتمرکز بودن فارکس این است که مکانی مشخص و فیزیکی برای آن وجود ندارد. کاربران میبایست با استفاده از پنلی که از طریق سایت در اختیارشان قرار میگیرد به خرید و فروش ارز در این بازار بپردازند.

تبادل ارزهای خارجی در فارکس میتواند به دلایل مختلفی از جمله خرید و فروش کالا، ارائهی خدمات شرکتی به کاربر خارجی، پرداخت هزینهی سفر به کشور دیگر، سرمایهگذاری و یا دلایل این چنین باشد. بانکها، موسسات مالی، شرکت های مسافربری، شرکتهای بیمه، بنگاههای صادرات و واردات، اشخاص حقیقی و… میتوانند در فارکس فعالیت کنند. افراد از سراسر دنیا میتوانند به راحتی و با استفاده از بازار فارکس ارز رایج کشور خودشان را به ارز دیگری در کشور ثانویه تبدیل کرده و پرداختهای خود را انجام دهند. افراد زیادی نیز هستند که در فارکس تنها به منظور کسب سود از خرید و فروش یک ارز (به علت تفاوت قیمت در خرید و فروش و نوسان قیمت) فعالیت میکنند.

بهترن راه کسب درآمد از فارکس چیست ؟

به صورت کلی، دو راه عمومی و عادی برای کسب درآد از فارکس وجود دارد. یکی از طریق معامله کردن و یکی از طرق سرمایه گذاری در حساب های کپی تریدینگ فارکس. هر دو راه را می توان برای بهره بردن از بازار فارکس، در پیش گرفت. برای معامله گر در فارکس که قاعدتا نیاز به آموزش های حرفه ای خواهید داشت که در سایت هشتصد، این آموزش ها به رایگان در اختیارتان قرار گرفته است. همچنین بهترین حساب های کپی تریدینگ فارکسی را هم به شما معرفی کرده ایم. از طریق لینک ها و دکمه های زیر، می توانید به این دو مسیر، دسترسی ساده داشته باشید.

معنی واژه فارکس چیست ؟

نام فارکس (به انگلیسی Forex)، برگرفته از معادل انگلیسی همین کلمه کهForeign exchange market است میباشد. که این نام برگرفته از ماهیت کاری این بازار، یعنی تبادل ارزهای خارجی، نشات گرفته است. همچنین در برخی مقالات و آموزش ها نیز با نماد مخفف FX این بازار را معرفی میکنند.

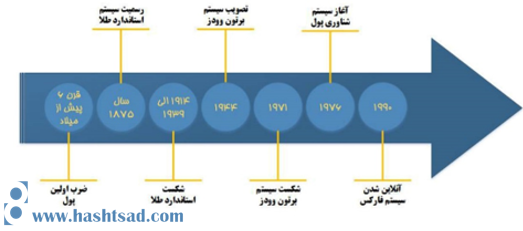

تاریخچه به وجود آمدن فارکس

حال که یک نمای کلی از فارکس دارید، میخواهیم بدانیم تاریخچه به وجود آمدن بازار فارکس چیست؟ در سالهای دور و حتی پیش از به وجود آمدن تمدنها، مردمان داراییهایشان که گاه خوراکی یا سلاح بود، را جمع و انبار میکردند. با پیدایش پول اغلب افراد پول و سکه های خود را یا برای رفع نیازشان مصرف میکردند یا در محلی پنهان میکردند. گروهی که داناتر بودند با سکههایشان به تجارت میپرداختند و یا محصولی را میخریدند و کمی بعد با قیمت بیشتر میفروختند. در دنیای قدیم این نوع تجارت احتمال ضرر بالایی داشت.

سیستم معاملات مردم با پیشرفت تمدن تغییر کرد و کمکم و با به وجود آمدن دنیای مدرن، بازارهای تعاملی که امروزه بورس نام دارند شکل گرفت. در این بازارها با خرید و فروش سهام شرکتها توسط افراد هر دو طرف سود میکردند. این روند هم به شرکتها نقدینگی لازم را میداد و هم برای افراد عادی یک سرمایهگذاری مطمئن بود. بورس امروزه پیشرفتها و تغییرات زیادی کرده است. بازار بورس که خود شامل بازارهای زیرمجموعه زیادی است را میتوان در دو گروه دستهبندی کرد: بازار سنتی و بازار مدرن.

بازار سنتی عموما سادهتر بوده و شیوه های سنتی معامله را شامل میشود. که از این بین میتوان به بورس اوراق قرضه اشاره کرد. در کشورهای پیشرفته مانند آمریکا تقریبا اغلب مردم در این بازار سهام دارند که نیاز به دانش خاص و سرمایهگذار حرفهای ندارد.

بازار مدرن که نوع پیشرفتهتری از بورس میباشد، بازار نوظهوری است که با ابزارها و تعاملات حرفهای هم حجم معاملاتی بالاتری دارد و هم بسیار سوددهتر است. این بازار که بازار مشتقه نیز نامیده میشود؛ شامل بازار اصلی فارکس، بازار CFD و بازارهای آتی هستند که با وجود الگوبرداری از بازار سنتی بسیار پیشرفتهتر میباشند. بازار فارکس که شناخته شدهترین بازار این بخش میباشد مورد بحث اصلی این مقاله خواهد بود. زیرا در دنیای امروز، کمتر کسی برای رفع نیاز خود به تبدیل پول، مثلا هنگام سفر به یک کشور خارجی، به دنبال یک صرافی فیزیکی میگردد. اغلب افراد تمایل دارند تا با استفاده از بازار فارکس علاوه بر رفع نیاز خود کسب سود نیز بکنند.

از مهمترین عوامل بهوجود آمدن بازار مالی مدرن مانند فارکس را میتوان غلبهی مکتب سرمایهگذاری به سوسیالیسم دانست. این اتفاق که در خلال قرن 20 میلادی تاکنون رخ داده است؛ نشات گرفته از اتفاقاتی مانند جنگجهانی دوم، پیمان مدیریت پولی برتون وودز (Bretton Woods system)، تشکیل صندوق بین المللی پول، بوجود آمدن گات یا توافق نامه تعرفه و تجارت در سال 1947 و عوامل این چنینی بود. این عوامل هر کدام به نوعی باعث بهوجود آمدن مسیری شدند که در نهایت بازار فارکس به شکل کنونی به وجود بیاید.

اولین بار نام فارکس در سال 1971 به عنوان یک بازار بین بانکی تازه تاسیس شناخته شد. در آن زمان که قیمت ارزهای خارجی از یک مقدار ثابت و بر پایهی طلا به یک مقدار شناور بر اساس ارزش دلار آمریکا تغییر پیدا کرد. به علت رشد سریع بازار فارکس و سوددهی بالای آن به سرعت در بین بانکها، شرکتها و حتی سرمایهگذاران خرد طرفدار پیدا کرد. فارکس در دو دهه اخیر نیز به بالاترین میزان معاملاتی خود رسیده است.

مزایای فارکس

با توجه به آنکه در اکثر کشورها بازارهای مالی متفاوتی وجود دارد، چرا افراد باید به سرمایهگذاری در فارکس رو بیاورند؟ مزایای سرمایهگذاری در فارکس چیست؟ از جمله مزایای فارکس که باعث شده در بین مردم جهان محبوب شود، ساعت کاری شناور آن است. این ویژگی باعث شده بسیاری از افراد بتوانند به عنوان یک شغل دوم در این بازار فعالیت کنند و سود بگیرند. همچنین شفافیت معاملات و امکان دسترسی به پیشنهادات معاملاتی پر سود از مزایای خاص فارکس است.

از دیگر مزایای فارکس میتوان به موارد زیر اشاره کرد:

- حجم معاملاتی در بازارهای فارکس بسیار بالا و رتبه یک در جهان میباشد.

- همهی ارزهای خارجی را شامل میشود.

- نیاز به مکان خاصی برای انجام معاملات ندارید و معاملات آنلاین هستند.

- نقدینگی زیادی در آن در جریان است.

- ثبات قوانین و دارا بودن نظم و اصول منسجم.

- درآمد دلاری کسب میکنید.

- نیازی به پرداخت مالیات، سود و عوارض نیست.

- میزان کمیسیون دریافتی توسط کارگزاران فارکس بسیار کمتر از سایر بازارهای مالی است.

- ایجاد درخواست معامله و یا بستن آن به راحتی و به سرعت امکانپذیر است.

- بازار دو طرفه است. به این معنا که هم در حالت صعودی و هم در حالت نزولی امکان سوددهی است.

- فارکس 5/24 فعالیت میکند. یعنی در 5 روز هفته و 24 ساعته امکان معامله دارید.

- از ابزارهای تحلیل نمودار مانند اندیکاتورها و اکسپرت ها میتوانید استفاده کنید.

- امکان استفاده از اعتبار اهرمی (لوریج) به منظور افزایش قدرت خرید.

- امکان تعیین حد سود و ضرر.

- امکان انجام معاملات خودکار بدون حضور کاربر ولی بر طبق خواستههای او.

- عدم محدودیت سنی و جنسیتی.

معایب فارکس

مسلما نمیتوان در چند جمله گفت که مزایا و معایب فارکس چیست؟. ولی به چند مورد از شایع ترین معایب فارکس اشاره میکنیم. قابل ذکر است که اغلب این معایب برای افراد مبتدی پیش میآید. اکثر افرادی که با دانش لازم وارد فارکس میشوند هرگز با این مشکلات روبرو نخواهند شد. همچنین میتوان گفت در صورت عدم رعایت نکتهی فوق و موارد امنیتی هیچ بازار مالی کاملا بی عیب و امن نیست.

- بازار فارکس بسیار پیچیده است و نیاز به دانش بالایی دارد.

- باید مداوم اطلاعات و اخبار روز را پیگیری کنید و بر اساس آن چارتها و نمودارها را تحلیل کرده و معاملات خود را آپدیت کنید.

- بازار 24 ساعته فارکس به همان میزان که حسن محسوب میشود یک عیب نیز هست. زیرا اگر شما در زمان فعالیت بازارهای مهم مالی فعال نباشید امکان ضرر دارید. در بهترین حالت از کسب سود بیشتر جا خواهید ماند.

- با توجه به پیچیدگی بازار امکان کلاهبرداری و سوء استفاده از کاربران زیاد است.

در فارکس نمیتوان از کسی راهنمایی و سیگنال گرفت. در این بازار باید معاملات خود را بر اساس تحلیل شخصی و اولویتهای خودتان ایجاد کنید.

ابزار لازم برای ورود به فارکس چیست؟

برای فعالیت در فارکس شما نیاز به هیچ ابزار خصی به جز دانش و سرمایهی اولیه ندارید. در واقع با هر وسیلهی الکترونیکی که با آن بتوان به اینترنت وصل شد میتوانید در فارکس فعالیت کنید. هرچند استفاده از کامپیوتر باعث راحتی و تسلط بهتر شما میشود و راحتتر می توانید از ابزارها و اندیکاتورها استفاده کنید؛ اما الزامی بر استفاده از آن نیست. این موضوع از مزایای ویژه فارکس است که هر کسی از هر جایی به راحتی میتواند معاملات خود را مدیریت کند و نیاز به دفتر کار یا سیستم خاصی ندارد.

چه کسانی در فارکس فعالیت میکنند؟

به طور کلی هرکسی میتواند وارد فارکس شود. فارکس بستری است که هرکسی که دانش کافی داشته باشد، میتواند از آن کسب سود نماید. 80 درصد کاربران فارکس به قصد کسب سود و سرمایهگذاری در این بازار فعالیت میکنند. با اینکه تعداد زیادی از کاربران فارکس افراد عادی با سرمایه کم هستند، اما باید عنوان کرد که اغلب سرمایهی در گردش فارکس در دست بنیادهای بزرگ مالی مانند بانکها و صندوقهای مالی است. میتوان بازیگران و فعالان اصلی فارکس را در چند دستهی زیر قرار داد.

- دولت ها و بانک های مرکزی

- شرکت ها و بانک های بازرگانی

- صندوق های تامین سرمایه

- شرکت های کارگزاری

- سرمایهگذاران

- معامله گران خرد فارکس

- سفته بازان

آیا فارکس متعلق به کشور خاصی است؟

خیر. فارکس یک بازار دو طرفه، امن و یکپارچه است که متعلق به هیچ کشور خاصی نیست. افراد از سراسر دنیا میتوانند در فارکس به خرید و فروش و سرمایهگذاری بپردازند. هرچند ارائه خدمات به کاربران توسط برخی کارگزاری ها در برخی کشورها مانند ایران به دلایل تحریم و یا سایر دلایل با مشکل روبرو شده است. اما این مساله به این معنا نیست که فارکس فعالیت کشوری را منع کرده باشد. فارکس بازاری غیرمتمرکز (Over the counter ) یا به اختصار OTC است. یعنی مکان فیزیکی خاصی برای معاملات ندارد. البته این بازار مراکزی نیز در لندن و نیویورک و توکیو دارد که بیشتر فعالیتهای مربوط به پشتیبانی انجام میدهند.

درآمد روزانه تریدر فارکس چقدر است؟

به هیچ عنوان نمیتوان عدد مشخصی برای پاسخ به این سوال گفت. فارکس بازار مالی بسیار بزرگی است که حجم مالی قابل توجهی در طول روز در آن جا به جا میشود. میزان سود یا ضرر هر کاربر مستقیما به میزان توانایی او در تحلیل بازار، سرمایهی اولیه، موقعیت سنجی، نظم و جدیت، نحوهی ایجاد معامله و استفاده از اهرم، و بسیاری موارد دیگر از این دست وابسته است.

اغلب کسانی که با گفتن ارقام میلیونی افراد را برای ورود به فارکس تحریک میکنند قصد کلاهبرداری به شیوههای مختلف مانند سیگنال فروشی، فروش پکیجهای آموزشی ضعیف و… را دارند. گروهی نیز دنبال دزدیدن پول افراد با عناوین مختلف مانند بروکر ایرانی و یا دور زدن تحریم هستند. در هر صورت به خاطر داشته باشید که فارکس با وجود آنکه پتانسیل بالایی برای کسب درآمد و سود دارد؛ به همان میزان پر ریسک و خطرناک است. موفقیت و درآمد از طریق فارکس فقط و فقط به دانش کاربر در این حوزه وابسته است.

فارکس چقدر ریسک دارد؟

تا اینجا با شمای کلی بازار فارکس آشنا شدیم. اما برای اغلب افراد تازهکار این سوالها پیش میآید که چقدر میتوان به بازار فارکس اعتماد کرد؟ فارکس چقدر ریسک دارد؟ یا چه میزان از فارکس میتوان سود گرفت؟ عوامل موفقیت در فارکس چیست؟

بدیهی است که در فارکس مانند هر بازار مالی دیگری دو سو وجود دارد و همانقدر که احتمال سود هست احتمال ضرر نیز هست. ورود به هر بازار مالی، چه فارکس و چه سایر بازارها مانند ارز دیجیتال، نیازمند دانستن اطلاعات پایهایی و داشتن دانش در آن زمینه است. زیرا هر تحلیل اشتباه در این بازار، به علت نوسانات زیاد و لحظهای، میتواند باعث از دست رفتن سرمایه شما شود. همانطور که در صورت داشتن آگاهی و دانش لازم میتواند سود خوبی به شما بدهد.

بازار فارکس بستری امن برای کاربرانی است که توانایی معاملهگری بالایی دارند. این افراد میتوانند به سودهای بالایی از طریق فارکس برسند. اما از آن جایی که اغلب افرادی که وارد فارکس میشوند دانش لازم را دارند با شکستهای بزرگ مواجه میشوند. سازمان اوراق بهادار و بازارهای اروپا در سال گذشته از بروکرهای فعال در کشورهای اروپایی خواست تا آمار سود و زیان کاربران خود را اعلام نمایند. بر طبق این آمار، حدود 76% معاملهگران اروپایی در سال گذشته دچار ضرر شده بودند. اغلب افراد در این آمار بالا که حدود 4/3 تمام سرمایه گذاران را شامل میشود سرمایهگذاران تازه کار و کسانی که آموزش لازم را ندیده بودند را شامل میشده است.

نکته مهم دیگر برای کاهش ریسک در فارکس، این است که این بازار آرامش و فراغ ذهنی زیاد را می طلبد. بنابراین مناسب کسانی که سرمایهی ورود را ندارند و یا قرض کرده اند و یا میخواهند با سود این بازار هزینههای زندگی و بدهی های خود را بدهند نیست!! بله بر طبق آمار اکثر کسانی که در این بازار شکست میخورند کسانی هستند که به امید پیمودن راه صد ساله در یک شب به سراغ فارکس آمده اند.

کاهش ریسک معاملات در فارکس

نه تنها بازار مالی فارکس، بلکه هر کاری را اگر بدون علم آن شروع کنید ریسک شکست شما بالاست. به همین منظور در ادامه برخی ریسک فاکتورهای معامله در فارکس را بررسی خواهیم کرد. همچنین شما میبایست با استفاده از دورههای آموزشی و پیگیری اخبار مرتبط دانش خود را دائما بهروز نگه دارید.

- فریب افراد شیاد را نخورید!

اولین نکتهای که در بازار فارکس میبایست به آن توجه کرد تا ریسک را کاهش داد، اعتماد به کارگزاران معتبر است. بسیاری از افرادی که وارد این بازار میشوند و تازهکار هستند فریب وعدههای دروغین کلاهبردارانی که ادعا میکنند با کمک آنها می توان یک شبه سود چند صد درصدی گرفت را میخورند و سرمایه خود را از دست میدهند.

بسیاری از این کلاهبرداران با دستکاری نمودارها و کندلهای فارکس سرمایهی افراد زیادی را گرفته و سرمایهگذار را دچار ضررهای هنگفتی کردهاند. حتی در بعضی موارد دیده شده که یک کارگزار فارکس که پیش از این نیز معتبر بوده است؛ دچار ورشکستگی و از بین رفتن سرمایه شده است. بنابراین در شروع کار باید حتما کارگزار معتبری را برای کار انتخاب نمایید و یا حتما از بیمه شدن اصل سرمایهی خود توسط کارگزار اطمینان یابید.

- از حساب تمرینی استفاده کنید.

اغلب تریدرهای حرفهای پیش از آنکه وارد معاملات بزرگ در فارکس شوند؛ در یک حساب جداگانه و با سرمایهی کم استراتژی خود را امتحان میکنند. در این روش افراد درصد خطای خود در تحلیل بازار را میسنجند و با آزمون و خطا بهترین نقطهی ورود به بازار را پیدا میکنند. سپس در حساب اصلی خود معاملهی اصلی را با سرمایه بزرگتر انجام میدهند.

- سرمایه خود را مدیریت کنید!

در هر بازار مالی که وارد میشوید بهتر است سرمایهای که وارد میکنید، سرمایه اصلی شما نباشد و بخشی از پول شما باشد که به عنوان سرمایهگذاری یا پسانداز به آن نگاه میکنید. یک ضرب المثل قدیمی میگوید “هرگز روی مزرعه خود شرط نبندید”. این مثل به معنی آن است که هیچگاه با اصل پول و بخش اصلی زندگیتان وارد معامله نشوید. بلکه از سود معاملات و یا بخشی از پول خود در فارکس استفاده کنید که با از دست دادن آن زندگی شما مختل نشود.

نکته بعدی این است که باید در معاملات خود میزان ریسک و حد ضرر خود را مشخص کنید. با اینکار اگر در معاملهای شکست خوردید، کمترین میزان ضرر را خواهید داشت. یک تریدر موفق در تمام معاملات خود نقطهی توقف ضرر (stop loss) مشخص مینماید. برای آنکه اهمیت تعریف حد ضرر در فارکس را بدانید به مثال زیر که نتیجهی چند معامله در آن قرار گرفته است نگاه کنید.

در این جدول نتیجه 19 معامله در دو حالت بررسی شده که در حالت اول درصد ریسک 2% و در حالت دوم درصد ریسک 10% است. مشاهده میکنید که نتیجهی نهایی بسیار متفاوت خواهد بود. با این فرمول به عنوان مثال اگر شما در تمام این 19 معامله شکست میخوردید، با ریسک 2% کمتر از یک سوم سرمایه خود را از دست میدادید. ولی با احتساب ریسک 10% تقریبا 85% سرمایه اولیه شما از بین میرفت.

بنابراین شما میبایست همیشه مدیریت سرمایه و مدیریت ریسک انجام دهید تا حتی اگر در چند معامله دچار شکست شدید، باز هم سرمایهی لازم را برای بازگشت به بازار و رسیدن به نقطه سر به سر را داشته باشید.

- اهداف و روش های معاملاتی خود را مشخص کنید.

بسیار مهم است که شما جهت حرکت خود در بازار فارکس را مشخص کنید. یعنی پیش از ورود بدانید که:

- برای چه مدت قصد سرمایهگذاری روی یک ارز را دارید؟ (کوتاه مدت یا بلند مدت)

- هدف شما از ورود به فارکس چیست؟

- چه مقدار از دارایی خود را میخواهید وارد معاملات کنید؟

- روی چه جفت ارزهایی قصد ترید کردن و معامله دارید؟

- استراتژی شما پیش از انجام معامله برای تحلیل چارتها و نمودارهای فارکس چیست؟

- باید در تمام مدت برنامه ریزی مدون داشته باشید.

- به جای ترس و طمع هنگام اوج و فرودهای بازار باید تجربه کسب کنید و دانش خود را افزایش دهید.

- احساسات خود را مدیریت کنید.

بسیاری از تریدرها با افت و صعودهای ناگهانی بازار فارکس دچار هیجان میشوند و برای جا نماندن از بازار، معاملاتی را ایجاد میکنند که نهایتا منجر به شکست می شود. بنابراین لازم است در هر موقعیتی هیجان خود را کنترل کنید و بر اساس استراتژی قبلی خود پیش بروید. همچنین لازم است همیشه یک استراتژی جایگزین برای موقعیتهای این چنینی داشته باشید. برخی از افراد نیز برای جبران ضررهای قبلی خود معاملاتی ریسکی باز میکنند که این معاملات در اکثر مواقع با شکست و ضرر بیشتر مواجه میشود. بنابراین پایبندی به اهداف و استراتژی های قبلی بسیار مهم است. باید بدانید که استراتژی هر فرد منحصر به فرد خود اوست و بر اساس تجارب گذشته و آیتمهایی که برای او مهم است تعیین میشود.

یک نکته مهم

بسیار دیده شده که بسیاری از افراد و کارگزاری ها به تمامی معاملات بورسی و مدرن فارکس میگویند. در اینجا باید اشاره کنیم که فارکس همانطور که پیشتر اشاره شد، بازار تبادل ارزهای خارجی است. اما معاملاتی مانند ارزهای دیجیتال، سهامهای آمریکا، نفت، طلا و… نیز میتوانند در یک کارگزاری فارکس معامله شوند و زیرمجموعه آن باشند. اما لزوما فارکس بازار تبادل ارزهای خارجی است. در بازار فارکس ارزهای خارجی با یک فرمول تبدیل خاص که به آن “نرخ تبدیل” میگویند به یکدیگر تبدیل و خرید و فروش میشوند.

نرخ تبدیل ارزهای خارجی

نرخ تبدیل یا Exchange rate در واقع یک ضریب مشخص برای تبدیل ارز یک کشور به کشور دیگر است. این عدد بر اساس ارزش پول یک کشور نسبت به دیگری محاسبه میشود. به عنوان مثال در حال حاضر (سال 2022) نرخ تبدیل یورو به دلار برابر با 1.13 میباشد. یعنی هر یک یورو با یک دلار آمریکا و 13 سنت برابر است. به همین ترتیب اگر شما بخواهید 1000 یورو را در فارکس به دلار تبدیل کنید، 1130 دلار آمریکا دریافت خواهید کرد. این فرمول برای سایر ارزها نیز به همین روش صادق است.

انواع نرخ تبدیل ارز

برای اغلب ارزهای رایج این نرخ تبدیل متغیر یا به اصطلاح شناور است. این نرخ به عوامل مختلفی از جمله میزان عرضه و تقاضا در فارکس و وضعیت سیاسی اقتصادی یک کشور و عوامل اینچنینی وابسته است.

برخی کشورها برای آنکه بتوانند خودشان میزان نرخ تبدیل را تعیین کنند، ارزهای محدود شده درون کشور خودشان ارائه میدهند. به این معنا که تنها ارزهای خاصی و تنها درون کشور خودشان امکان خرید و فروش دارند و اینگونه نرخ تبدیل را کنترل مینمایند. به این ارزهای محدود شده Restricted currencies نیز گفته میشوند.

در مواردی دیگر نیز برخی کشورهایی که قصد کنترل نرخ تبدیل را دارند؛ ارز کشور خود را به یک واحد ارزی دیگر قفل میکنند. این عمل اصطلاحا peg کردن ارز نیز نامیده میشود. وقتی یک ارز به ارز دیگری قفل میشود، تنها در بازهی تعیین شده نوسان میکند. با این کار در نوسانات شدید بازار ارزش ارز اولیه افت نخواهد کرد. مثلا دلار هنگکنگ که به دلار آمریکا در بازهی 7.75 تا 7.85 قفل شده تنها در این بازه نوسان میکند و نرخ تبدیل آن کمتر یا بیشتر نمیشود.

گاهی اوقات نیز نرخ تبدیل برای یک ارز در داخل آن کشور نیز متفاوت است و ارز دارای دو نرخ تبدیل داخلی و خارجی میباشد.

آیا میتوان گفت معامله در فارکس شغل است؟

این یکی از پرتکرار ترین سوالاتی است که در کنار “فارکس چیست؟” از افرادی که به تازگی با این بازار آشنا میشوند میشنویم. اگر منظور شما از این سوال کسب درآمد است؛ به طور کلی باید گفت بله. برای کسب درآمد از فارکس نیاز نیست که شما حتما یک مدیر مالی باشید و همه چیز را بدانید. هرچند که استعداد ذاتی و مهارت شما نقش مهمی دارد ولی به تنهایی کافی نیست.

برای آنکه بتوانید از فارکس درآمد خوبی کسب کنید باید حتما در دورههای آموزشی شرکت کنید و معاملات اصولی باز کنید. شما میبایست در این مسیر منظم باشید و تلاش کنید نکات جدید را بیاموزید تا بتوانید به عنوان یک شغل تمام وقت با درآمد عالی به فارکس نگاه کنید. یک تریدر فارکس لازم است حداقل شروط زیر را داشته باشد:

- دورههای آموزشی لازم را دیده باشد.

- مشتاق و منظم باشد و پشتکار داشته باشد.

- بر ریسک و استرس غلبه کرده باشد و بدون هیجان معامله کند.

- سرمایهی بدون ریسک وارد کرده باشد. یعنی پولی که روی آن معامله میکند جدا از پولی باشد که برای تامین زندگی خود به آن نیاز دارد.

- استراتژی معاملاتی داشته باشد.

و بسیاری نکات دیگر که پیشتر به آنها اشاره شد. با داشتن این شرایط میتوان امید داشت درآمد این تریدر بسیار بالا باشد. گروهی از تریدرها هستند که میخواهند یک شبه پولدار شوند. این افراد که عموما بدون اطلاع فنی لازم وارد میشوند یا فقط به سیگنالهای بعضا نامعتبر اعتماد می کنند؛ در طولانی مدت محکوم به شکست هستند.

ساعات کاری بازار فارکس چیست؟

همانطور که پیشتر نیز اشاره شد، فارکس یک بازار غیر متمرکز و 5/24 است. یعنی بازاری جهانی و بدون محدودیت فیزیکی که به علت تفاوت زمانی روز و شب در سراسر جهان میتوان در تمام 24 ساعت در آن فعالیت کرد. تنها زمانی که بازار فارکس فعالیت ندارد تعطیلات آخر هفته در اکثر کشورهای جهان (که شنبه و یک شنبه میباشد) و تعطیلات میلادی مانند کریسمس است.

بهترین ساعت برای معامله در فارکس چیست؟

به محدودههای زمانی فعالیت در فارکس در هر منطقه، سشن فارکس میگویند. سشن هر کشور بسته به ساعت آن با دیگر کشورها متفاوت است. بهترین زمان برای انجام معاملات زمانهایی است که سشنهای کشورهای مختلف با یکدیگر همپوشانی دارند. به عنوان مثال بین ساعات 16 تا 20 به وقت تهران، در بسیاری از کشورهای جهان نیز معاملات زیادی در فارکس در حال انجام شدن است. از همین رو کاربری که در این ساعات وارد فارکس میشود شانس بیشتری برای انجام معاملات پر سود دارد. اغلب کاربران فارکس برای آنکه نتایج بهتری بگیرند، تایم فعالیت خود را با GMT (ساعت گرینویچ) تنظیم میکنند.

در فارکس 24 ساعت شبانه روز به 4 قسمت تقسیم شده است. این 4 قسمت براساس ساعت کاری 4 بخش مهم در فارکس است. این 4 منطقه زمانی عبارتند از: توکیو، لندن، نیویورک، سیدنی که سه بخش اول مهمتر هستند و افراد سعی میکنند تایم معاملاتی خود را با سه سشن اول هماهنگ کنند.

ساعات شروع و پایان کار بازار فارکس

با اینکه گفته شد فارکس بازاری 24 ساعته است ولی این بدان معنا نیست که معاملات این بازار روند زمانی خاصی ندارند. میدانیم که ماهیت بازار فارکس مبادلهی جفت ارزها است. قیمت جفت ارزها نیز وابسته به قیمت هر تک ارز است که قیمت هر تک ارز را بانک مرکزی آن کشور تعیین میکند. معاملات در بازار فارکس با شروع به کار بازار استرالیا آغاز شده و با بسته شدن بازار نیویورک آمریکا پایان میپذیرد. به این نکته هم باید توجه داشت که از آنجایی که ارزش اکثر معاملات جفت ارزهایی که در فارکس معامله میشوند بر پایهی دلار آمریکا است؛ بنابراین بازار نیز وابسته به شروع به کار بانک مرکزی آمریکا می باشد تا قیمت دلار مشخص شود.

اطلاع داشتن از زمان شروع و پایان معاملات و هماهنگی با سشنهای جهانی برای یک سرمایهگذار فارکس و به خصوص افرادی که تریدر هستند بسیار مهم است. زیرا علاوه بر اینکه شانس شرکت در معاملات مهم و کسب سود بیشتر را دارند، با تغییرات بازار میتوانند همراه شوند و از ضرر دادن جلوگیری کنند. برای درک اهمیت این موضوع به این مثال توجه کنید. فرض کنید فردی در منطقه زمانی دور از آمریکا، براساس تحلیل خود از بازار معاملهی یک جفت ارز که یک طرف آن دلار آمریکا است باز کرده است. اگر در زمانی که در منطقه او شب است یک اتفاق سیاسی در آمریکا رخ دهد که باعث افت ارزش دلار شود، پیش از آنکه این فرد متوجه شود معاملهی او با ضرر مواجه شده و سرمایهی او از دست میرود. در صورتی که اگر معاملات خود را در تایم زمانی صحیح تری باز میکرد میتوانست پیش از ضرر بیشتر معاملهی خود را ببندد.

ساعت شروع و پایان کار فارکس را اگر به منطقه زمانی ایران تبدیل کنیم، شروع به کار این بازار در نیوزلند برابر با ساعت 1.30 بامداد روز دوشنبه به وقت ایران است. همچنین پایان کار بازار فارکس در نیویورک برابر با ساعت 1.30 بامداد روز شنبه در ایران است.

برخی اصطلاحات فارکس

پیش از آنکه دربارهی سایر بخشهای فارکس صحبت کنیم، برخی اصطلاحات فارکس را با هم بررسی مینماییم. زیرا یکی از راههای موفق شدن در فارکس داشتن دانش لازم و آشنایی با اصطلاحات رایج است. قابل ذکر است که مفهوم بعضی اصطلاحات در ادامهی متن برای شما روشنتر خواهد شد. ولی لازم بود تا اینجا به بعضی از آنها اشاره کنیم تا در ادامهی متن دچار سردرگمی نشوید.

بروکر یا کارگزاری

اغلب شما با واژهی کارگزاری آشنا هستید. در دنیای فارکس به کارگزاری بروکر گفته میشود. شاید بخواهید بدانید وظایف بروکر فارکس چیست؟ اصلیترین نقش بروکر ها ارائهی بستری برای خرید و فروش ارزهای خارجی در فارکس است. یک بروکر فارکس میتواند بستر خرید و فروش در بازارهای مالی زیر مجموعه فارکس را نیز فراهم کند. بروکرها در واقع واسطهی بین سرمایهگذاران و نهادهای مالی بزرگ هستند.

از جملهی دیگر خدمات بروکرهای فارکس ارائهی ابزارهای تحلیل بازار و انواع اندیکاتورهای مختلف است. همچنین به کاربران کمک میکنند تا از استراتژیهای مختلف هنگام معامله استفاده کنند. گروهی از بروکرها نیز خدمات سفارشیتری به کاربران ارائه میکنند. از جمله ابزارها و شاخصهای خاص، روشهای آسان واریز و برداشت، اهرمهای گوناگون و… . کارگزاران با ارائهی خدمات به کاربران کسب درآمد میکنند. روش درآمدی کارگزاری ها دو مدل است:

- کسب سود از معاملات خرید و فروش کاربران به علت تفاوت قیمت خرید و فروش (bid & ask).

- دریافت کارمزد از کاربران برای ارائه خدمات سفارشی

از دیگر اقدامات بروکرها تزریق نقدینگی به بازار برای به جریان افتادن معاملات است. این نقدینگی عموما توسط نهادهای بزرگ مالی و بانکهای بزرگ مانند HSBC, Bank of America, Citibank, UBS, Credit Suisse, JPMorgan Chase, Detsche Bank و… تامین میشود. بروکرها با اینکار هم به سرمایهگذاران در کسب سود و تجارت کمک می کنند هم خودشان از انجام شدن معاملات به سود میرسند.

بروکرها بر اساس اتصال به بازارهای جهانی به دو دسته کلی تقسیم میشوند:

- بازار ساز یا MM : این نوع بروکرهای فارکس مستقیما به بازار جهانی متصل نیستند. بلکه خرید و فروش بین خود بروکر و کاربران انجام میشود. از همین رو قیمت گذاری توسط خود آنها انجام میشود و قیمت دقیق و واقعی نیست. این موضوع باعث شده که بروکرهای بازارساز اعتبار چندانی نداشته باشند. ولی متاسفانه به علت شرایط حقوقی در ایران و تحریمها اغلب کارگزاری هایی که به ایرانیان خدمات میدهند از این دسته هستند.

- بازار اصلی یا NDD : در این نوع بروکر فارکس، شما مستقیما به بازار اصلی متصل میشویدو با خریدار و فروشنده واقعی معامله میکنید. کارمزد معاملات در این بازار ثابت نیست و بر اساس نوع و حجم معامله تغییر میکند. حسابهای این نوع بروکر به دو نوع STP و ECN تقسیم میشوند.

هر بروکر سه بخش اساسی دارد:

- یک پلتفرم که از طریق آن با کاربران خود ارتباط برقرار میکند. در این پلتفرم هر چیزی که در آن بروکر قابل معامله است لیست شده است. قیمتهای مختلف دائما به روز میشود و کاربران با اتصال به آن میتوانند معامله کنند. از معروفترین پلتفرمهای ارائه شده پلتفرم متاترید را میتوان نام برد.

- یک دفتر پشتیبانی که هم پشتیبانی کاربران را انجام میدهند و هم اطلاعات پلتفرم را بهروز رسانی میکنند. در دفاتر پشتیبانی اقدامات امنیتی، مالی، احراز هویت و سایر خدماتی که باید به کاربران ارائه شود مدیریت میشوند.

- سومین مورد نیز یک رابط مالی است که ارتباط بین بانکی بازار ارز را ایجاد کند.

با توجه به آنکه ارائهی خدمات مالی به ایرانیان به علت تحریم در برخی از موارد با مشکل روبرو شده است؛ برخی بروکرها به ایرانیان خدمات ارائه نمیکنند. برخی نیز جدیدا حسابهای کاربری با IP ایران را بلاک میکنند. به همین دلیل انتخاب بروکری که هم مطمئن باشد و هم به ایرانیان سرویس ارائه کند بسیار مهم است.

راهنمای انتخاب بروکر

ارائهی لیستی از بهترین بروکرهای فارکس کار بسیار سختی است. زیرا اگر در محافل تریدرهای بزرگ فارکس هم شرکت کنید می بینید که بهترین بروکرها نیز نارضایتیهایی دارند. اما فاکتورهای مهمی هستند که در انتخاب یک بروکر مناسب باید مدنظر قرار بگیرند. علاوه بر مواردی که در ادامه معرفی میکنیم، کاربران ایرانی باید ارائه خدمات به IP ایران را نیز در نظر بگیرند.

- 1.سطح امنیتی : اکثر بروکرهای بزرگ و معتبر از کشورهای مختلف و سازمانهای امنیتی گواهینامه امنیتی دریافت کرده اند. بنابراین شما میبایست پیش از انتخاب یک کارگزاری، بررسی کنید که آیا این بروکر سطح امنیتی تائید شدهای دارد یا خیر؟ کشورهایی که مجوز رگولاتوری و امنیتی معتبر برای بروکرها صادر میکنند:

- آمریکا :NFA, CFTC

- بریتانیا: FCA, PRA

- استرالیا: ASIC

- سوئیس: SFBC

- آلمان: BAFIN

- فرانسه: AMF

- کانادا: IIROC

متاسفانه برای کاربران کشورهایی که تحریم هستند مانند ایران این کار مقداری سخت است. زیرا اکثر بروکرهایی که مجوزهای فوق را دارند به ایران خدمات ارائه نمیکنند. و یا مجوز بروکرهایی که به ایرانیان خدمات می دهند صادره از کشورهایی مانند قبرس است که خیلی قابل اطمینان نیست. از طرف دیگر حتی اگر بروکری که رگوله معتبر دارد به ایرانیان خدمات ارائه کند؛ در صورت بروز مشکل در آینده کاربر ایرانی امکان پیگیری از طریق مراجع قانونی جهانی را ندارد.

- 2.هزینه تراکنش: تمام معاملات فارکس شامل یک هزینه تراکنش به نام transaction fee است. میزان این هزینه تراکنش به بروکر شما وابسته است. برخی بروکرها در کنار امنیت و ویژگیهای خوب، هزینه تراکنش منطقی از کاربر می گیرند که بسیار منصفانه و عالی است. ولی حقیقت این است که اکثر بروکرهای معتبر هزینه تراکنش نسبتا بالایی دارند. این موضوع به خصوص برای تریدرها و افرادی که معاملات زیادی را در طول روز باز میکنند بسیار آزاردهنده است. اما این هزینهای است که شما باید برای خدماتی که از بروکر میگیرید بپردازید. بنابراین نباید کیفیت را فدای هزینه تراکنش کنید. بدیهی است که نباید با انتخاب بروکر نامعتبر ولی با هزینه تراکنش کمتر، ریسک از دست رفتن تمام سرمایه خود را بپذیرید.

- 3.واریز و برداشت آنی: از دیگر مزایای یک بروکر خوب امکان واریز و برداشت پول بدون دردسر و به سرعت است. اگر کارگزاری شما موانعی برای برداشت و خروج پول از حساب کاربری دارد، باید به صحت عملکرد آن ها شک کنید. فارکس یک بازار مالی برای کسب درآمد است. بنابراین نباید هیچ مانعی در واریز و برداشت پول داشته باشید.

- 4. پلتفرم معاملاتی: بستر معاملاتی که بروکر به کاربر ارائه میدهد به نوعی میز کار او به شمار می رود. هرچه پلتفرم معاملاتی که بروکر به شما می دهد نسخه جدیدتری باشد، مزایا و امنیت بالاتری نیز دارد. به علاوه اینکه شما نیز راحتتر معامله میکنید. بهترین و محبوب ترین پلتفرمهای معاملاتی در حال حاضر Metatrader نسخه 4 و 5 هستند.

- 5. اجرای فوری دستورات: هنگامی که شما معاملهای را در لحظهی خاص و با قیمتی مشخص باز میکنید؛ بروکر باید عینا همان معامله را ثبت کند تا اختلاف قیمت زیادی رخ نداده باشد. به خصوص برای افرادی که نوسان گیری میکنند این نکته بسیار حائز اهمیت است. اختلاف قیمت حتی چند PIP در معاملات بزرگ میتواند باعث تغییرات زیادی در خروجی شود.

خدمات به مشتری: هیچ بروکری 100% بی عیب نیست. بنابراین بهتر است در فارکس بروکری را انتخاب کنید که بهترین پشتیبانی را داشته باشد. در این صورت اگر نیاز به پشتیبانی داشتید و یا مشکلی پیدا کردید به راحتی میتوانید با پشتیبانی تماس گرفته و مشکل خود را حل کنید. با وجود آنکه ایران در لیست تحریم بروکرهای بزرگ است؛ اما بروکرهای بسیاری نیز هستند که حتی پشتیبان فارسی زبان دارند. به خصوص بروکرهایی که در کشورهای عربی همسایه هستند برای ایرانیان خدمات پشتیبانی در نظر گرفتهاند.

لات (LOT)

یکی از مفاهیم مهم و پر تکرار در فارکس لات است. لات به معنای حجم معامله است. میدانیم که یک معاملهگر میبایست در تمامی معاملات حجم سرمایهای که به معامله وارد می نماید را بداند و مدیریت نماید. از همین رو لات یک مفهوم مهم در مدیریت ریسک و سرمایه به شمار میرود.

مقدار استاندارد لات در فارکس چیست؟ هر لات در فارکس معادل 100 هزار دلار تعریف شده است. به علت وجود این تعریف در گذشته فقط افراد ثروتمند و یا شرکت های بزرگ میتوانستند در فارکس فعالیت کنند. اما امروزه برای آنکه همه بتوانند از بازار فارکس استفاده نمایند، امکان استفاده از فارکس تا 0.01 لات را نیز فراهم کردهاند. یعنی کمترین مقدار معاملاتی در فارکس 0.01 لات که معادل هزار دلار است میباشد.

اهرم (Leverage)

احتمالا هنگام معاملات در بازارهای مالی نام اهرم را زیاد شنیدهاید و برای شما سوال شده که اهرم در فارکس چیست؟ و چگونه میتوان از آن استفاده کرد. اهرم در تمام بازارهای مالی وجود دارد و مختص به فارکس نیست. در حالت کلی میتوان گفت اهرم نوعی کمک مالی به کاربر است. فرض کنید موجودی حساب شما 1000 دلار میباشد و شما قصد ورود به یک معامله با ارزشی بالاتر از سرمایهی خود را دارید. همانطور که میدانید ارزش معامله نباید از میزان دارایی حساب شما بیشتر باشد. با کمک اهرم یا Leverage شما میتوانید به معاملات بزرگتر از سرمایه خود نیز ورود کنید. در واقع شما با کمک اهرم از کارگزار خود اعتبار هدیه یا وام دریافت میکنید.

میزان اعتبار اهرم از 3 برابر تا 1000 برابر سرمایه خودتان میتواند باشد. که این میزان کاملا انتخابی و بر اساس قوانین هر کارگزاری است. یعنی هر کارگزاری میتواند تعیین کند که هر کاربر با توجه به میزان برد و باختهای خود در معاملات قبلی تا چه میزان از اهرم می تواند استفاده نماید.

همانطور که گفته شد، اهرم مانند یک وام بانکی است با این تفاوت که برخلاف وام بانکی شما بهره یا سود پرداخت نمیکنید و تنها مبلغ اصلی را برمیگردانید. هدف کارگزاری ها از ارائهی اهرم به کاربران، به جریان انداختن سرمایه در بین کارگزاری ها و سرمایهگذاران است. در واقع کارگزاری با ارائهی اهرم به سرمایهگذاران آنها تشویق به انجام معاملات بزرگ مینماید. به همین دلیل است که کاربر بهرهای برای بازپرداخت اهرم پرداخت نمیکند. زیرا اینگونه بیشتر تشویق به انجام مجدد معامله شده و از این طریق سود بیشتری نصیب کارگزاری ها میشود.

برخی کاربران میپرسند که آیا استفاده از اهرم ضروری است؟ خیر ضرورتی در استفاده از اهرم وجود ندارد ولی به دو دلیل اغلب افراد از اهرم استفاده میکنند. 1- کسب سود بیشتر که اصلیترین دلیل حضور در فارکس است. 2- امکان حضور در معاملاتی که بزرگتر از سرمایه شماست که در نتیجه این مورد هم باعث افزایش سود شما میشود.

شاید در ظاهر اهرم یا Leverage بسیار جذاب به نظر برسد ولی باید توجه داشت که اگر در استفاده از آن دقت لازم را نداشته باشید به همین میزان خطرناک نیز هست. با استفاده از اهرم همانطور که سود شما چند برابر میشود، ضرر شما نیز چند برابر خواهد شد. بنابراین منطقی است که تنها زمانی که کاملا به رشد ارزش معاملهی خود اطمینان دارید، از اهرم استفاده کنید. هرچند کارگزاریها معاملات کاربرانی که از اهرم استفاده کردهاند را رصد میکنند و اگر معامله کاربر خلاف جهت پیشبینی عمل کرد، معامله را میبندند. شایان ذکر است که بستن معامله تا زمانی که میزان ضرر از میزان سرمایه شما بیشتر نشده باشد انجام نمیشود.

مارجین چیست؟

پیش از این اشاره کردیم که معاملات اهرم دار بدون سود هستند. ولی باید بدانید که شما باید یک ضمانت یا به نوعی وثیقه به کارگزار خود بدهید که به شما اجازه استفاده از اهرم را بدهد. به این وثیقه در فارکس مارجین گفته میشود. نحوه کار بهاین صورت است که کارگزار شما مبلغی از سرمایهی اعطا شده به شما را به صورت بلوکه شده نگه میدارد و شما نمی توانید با آن قسمت از پول معامله انجام بدهید. در واقع مارجین جبران ریسکی است که کاربر در معاملات خود برای بروکر ایجاد میکند. در واقع مارجین امکان استفاده از اهرم را فراهم مینماید.

همانطور که اشاره کردیم اگر شما از اهرم استفاده کنید سودی پرداخت نمیکنید. ولی بخشی از پول شما مارجین شود. در معاملاتی که شکست میخورند بروکر اجازه دارد معامله را ببندد. اگر ضرر آنها به اندازه دارایی کاربر شود بروکر میتواند باقیمانده دارایی کاربر را به عنوان ضرر خود بردارد. به این عمل کال مارجین یا لیکوئید شدن میگویند.

از جمله مزایای مارجین فارکس میتوان به نداشتن تاریخ انقضا برای پرداخت، عدم نیاز به پرداخت مالیات و امکان سود بیشتر اشاره کرد. همچنین مارجین معایبی مانند پرداخت بهره هنگام پرداخت و ریسک بالاتر دارد.

نحوهی محاسبهی مارجین

نحوهی محاسبه مارجین در فارکس به بروکر شما بستگی دارد. مثلا اگر بروکر شما به شما اهرم 1:20 بدهد، یعنی به ازای هر 20 دلاری که معامله میکنید یک دلار مارجین خواهد بود. یا مثلا اگر بروکر شما بگوید میزان مارجین در این بروکر 10 درصد است یعنی به ازای هر 100 دلار معامله 10 دلار شما مارجین میشود.

یک نکته مهمی که وجود دارد این است که شما با ارائهی سرمایهی خود به کارگزاری و دریافت حق معامله، به نوعی 100% سرمایه خود را مارجین کردهاید. با استفاده از اهرم از میزان مارجین شما کاسته میشود. یعنی هر چه قدر درصد اهرم شما بالاتر برود و از اهرم بزرگتری استفاده کنید، به همان میزان درصدی از پول شما که بلوکه شده است نیز آزاد میشود. اگر بخواهیم مثال عددی بزنیم مثلا در نسبت ۱ به 2 شما ۵۰ درصد سرمایهتان مارجین شده است. در نسبت 1 به 5 میزان مارجین سرمایهی شما 20 درصد است و… .

سطح مارجین

سطح مارجین یا Margin level یک مفهوم مهم است که از محاسبهی نسبت اکوییتی بر مارجین استفاده میشود. به عنوان مثال Margin level یک حساب اگر یک باشد یعنی کاربر 1% از سرمایهی خود را بلوکه کرده تا از اهرم استفاده کند. اهمیت سطح مارجین آنجاییست که اگر برابر با 100 باشد یعنی کاربر تمام سرمایهی خود را مارجین کرده است. در این حالت بروکر به کاربر اجازهی ایجاد معامله جدید نمیدهد. این ممنوعیت تا زمانی که کاربر به حساب خود پول واریز کند و یا از معاملات خود سود بگیرد ادامه خواهد داشت.

مارجین آزاد (Free Margin) در فارکس چیست؟

در حسابهای معاملاتی به میزان پولی که بلوکه نیست و میتوان در معاملات از آن استفاده کرد، مارجین آزاد میگویند. برای محاسبهی مارجین آزاد باید مقدار مارجین را از مقدار اکوییتی (موجودی لحظهای حساب) کم کرد.

بالانس (Balance)

بالانس یا برآیند حساب برابر است با کل پول نقدی که کاربر در حساب خود دارد. حتی اگر چندین معاملهی باز داشته باشید، بالانس شما برابر است با همان بالانس قبلی قبل از آغاز معامله. پس از بستن معامله هر میزان سود و ضرر شما با بالانس شما جمع یا تفریق میشود. در واقع بالانس موجودی حساب شما پیش از بستن هر معامله است.

اکوییتی (Equity)

اکوییتی (Equity) در واقع برآیند موجودی حساب شماست. برای محاسبهی اکوییتی باید میزان دارایی اولیه را با سود و زیانهای شناور معاملات جمع کرد. با وجود شباهت معنایی بین اکوییتی و بالانس حساب باید گفت این دو مورد با هم تفاوت دارند. بالانس به معنای کل پولی است که در حساب خود دارید. این پول شامل مقدار مارجین معاملات باز نیز میشود. اما در اکوییتی سود یا ضرر حاصل از معاملات باز نیر به صورت مداوم محاسبه میشود. تنها در صورتی که معاملهی بازی نداشته باشید مقدار اکوییتی و بالانس برابر خواهد بود. به عبارت دیگر اکوییتی برآیند لحظهای حساب شماست.

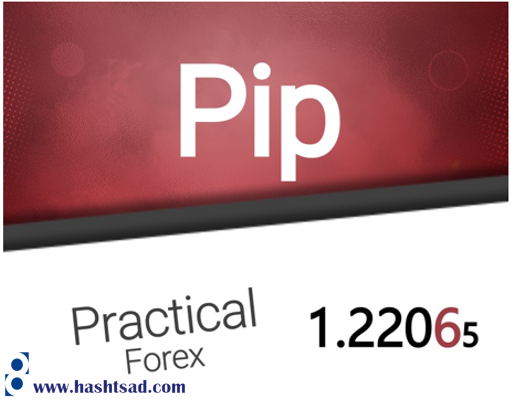

پیپ (pip)

پیپ یکی از اصطلاحاتی است که در فارکس نام آن را بسیار خواهید شنید. همانطور که میدانید در فارکس معاملات به صورت خرید و فروش جفت ارز انجام میشود. به میزان تغییری که در نرخ مبادلهای یک جفت ارز صورت میگیرد پیپ میگویند. در واقع یک پیپ یک واحد جابه جایی قیمت است.

قیمت هر ارز تا چند رقم اعشار قابل محاسبه است و این قسمت اعشاری مرتبا تغییر میکند. ارزش هر PIP برابر با یک ده هزارم (چهارمین رقم اعشار) قیمت یک جفت ارز است. ولی برای جفت ارزهایی که یک طرفشان ین ژاپن باشد، ارزش هر پیپ برابر با یک صدم یعنی دومین رقم اعشار آن جفت ارز است. مثلا اگر نرخ جفت ارز دلار/یورو (EUR/USD) از 1.0850 به 1.0860 تغییر کند ارزش پیپ 10 واحد جابه جا شده است.

در بروکرهایی که برای دقت بیشتر ارزش جفت ارزها تا 5 رقم اعشار نیز دیده میشود ارزش پیپ همان ده هزارم یا چهارمین رقم اعشار است. در این بروکرها که برای دقت بیشتر مقدار پیپ تقسیم بر 10 شده است به رقم پنجم اعشار پیپت میگویند.

معاملهگرها در فارکس باید میزان سود و ضرر خود را بر اساس پیپ محاسبه کنند. به طور کلی برای محاسبه هر سود و ضرر در فارکس باید ارزش پیپ در آن معامله را بدانیم. ارزش هر پیپ به دو عامل بستگی دارد: 1- ارز مورد نظر. 2- حجم معامله. برای محاسبه ارزش پیپ از فرمول زیر استفاده میشود:

مقدار پیپ (به اعشار) * حجم واقعی معامله = ارزش پیپ

برای واضحتر شدن این فرمول یک مثال مطرح میکنیم. فرض کنید در معاملهای به حجم یک لات میخواهیم 100 هزار یورو را به دلار تبدیل کنیم. در این معامله حجم معامله 100 هزار یورو و مقدار پیپ 0.0001 است. بنابراین ارزش پیپ برابر خواهد بود با 100000 * 0.0001 = 10 دلار.

اسپرد (Spread)

برخی از افراد اسپرد را همان کارمزد میدانند. در صورتی که اسپرد و کارمزد دو مقوله کاملا جدا هستند. اگر شما به قیمت جفت ارزها در بازار فارکس نگاه کنید متوجه میشوید که دو نرخ متفاوت وجود دارد. یکی برای خریدار که به آن Ask میگویند. و یکی برای فروشنده که به آن Bid میگویند.

اسپرد در واقع به معنای اختلاف قیمت خریدار و فروشنده است. بروکر ها درآمد خود را از اختلاف بین این دو قیمت به دست میآورند. همین مساله یکی از ملاکهای انتخاب یک بروکر است. زیرا هرچه مقدار اسپرد کمتر باشد یعنی بروکر سود کمتری از کاربران دریافت میکند و قیمت ارز در معاملات به ارزش واقعی آن نزدیکتر است. که این مساله به نفع کاربران است.

فرمول محاسبهی اسپرد بروکرهای فارکس چیست؟

برای محاسبهی میزان اسپرد در یک معامله کافیست نرخ خرید و فروش یک جفت ارز را هم کم کنید. مثلا اگر برای معاملهی جفت ارز دلار/یورو قیمت خریدار 1.08504 باشد و قیمت فروشنده 1.08502 باشد, در نتیجه مقدار اسپرد این معامله 0.2 پیپ یا در واقع 2 پیپت است.

پوزیشن معامله لانگ و شرت (Going Short & Going Long)

منظور از پوزیشن معامله نوع معاملهی شما است. اگر برای خرید یک ارز معاملهای ایجاد کنید به آن پوزیشن لانگ میگویند. همچنین اگر برای فروش ارزی یک معامله باز کنید به آن پوزیشن شرت میگویند. میدانید که فارکس یک بازار دو طرفه است و هم در رشد و هم در افت قیمت میتوان سود گرفت. وقتی شما یک معامله لانگ ایجاد میکنید یعنی تحلیل شما از آینده آن ارز این است که رشد قیمت خواهد داشت. به همین صورت وقتی یک معامله شرت ایجاد میکنید یعنی برآورد شما از قیمت آن ارز نزولی است. مارجین بر اساس نوع معامله شما مورد استفاده قرار خواهد گرفت.

P/L تثبیت نشده

P/L تثبیت نشده که به آن تحقق نیافته نیز گفته میشود؛ برابر است با سود یا زیان فعلی شما در معامله. در هر معاملهی باز شما میتوانید در لحظه دچار سود یا ضرری شده باشید که به علت عدم پایان یافتن معامله، قطعی نشده است. و یا اگر چند معاملهی باز داشته باشید، ممکن است در یکی سود کرده باشید و در یکی ضرر. برآیند کلی حساب شما مجموع سود و ضرر تمام معاملات شماست. که به این برآیند P/L گفته میشود. به مثال زیر توجه کنید.

کاربری در یک معامله 50 دلار سود کرده و در معاملهای دیگر 65 دلار ضرر کرده است. در این لحظه P/L تحقق نیافته این کاربر برابر با منفی دلار ضرر است.

استاپ اوت (Stop out)

پیش از این نیز اشاره کردیم که هر زمان میزان ضرر شما از بالانس دارایی شما بیشتر شود، بروکر معامله را میبندد. که در این حالت میگوییم حساب شما لیکویید شده است. به مجموعهی این اعمالی که بروکر انجام میدهد تا از زیان خودش جلوگیری کند استاپ اوت نیز گفته میشود. در برخی بروکر ها استاپ اوت پیش از آنکه کل دارایی شما به ضرر تبدیل شود رخ میدهد.

به عنوان مثال بروکری استاپ اوت معاملات را در 20% فعال کرده است. یعنی وقتی ضرر شما به محدوده 20% ارزش مارجین رسید معامله بسته میشود. به این درصدها که در هر بروکر متفاوت است سطح استاپ اوت میگویند. در برخی مقالات آموزشی از استاپ اوت با معادل “حداقل مارجین مورد نیاز” نام برده شده است.

حاشیه سود

پیش از این گفتیم که مارجین فارکس چیست؟ از اصطلاح مارجین در کنار تعاریف حاشیه سود نیز استفاده شده است. حاشیه سود (به انگلیسی Profit Margin) یک نسبت سودآوری است. این نسبت با تقسیم سود خالص بر درآمد حاصل از فروش محاسبه میشوند. به حاشیهی سود، سود خالص نیز گفته میشود.

در لیستهای محاسبهی سود و زیان، حاشیه سود آخرین چیزی است که محاسبه میشود زیرا مقادیر نهایی را نشان میدهد. برای محاسبهی حاشیه سود مارجین، تمام هزینههای جانبی، مانند هزینههای مالیاتی یا هزینههای درون شرکتی از درآمد کلی کسر میشود. در نهایت عنوان میشود که هر شرکت به ازای x مقدار فروش چند درصد سودآوری دارد. مثلا اگر فروش یک شرکت 100 میلیون فروش داشته باشد (سود اولیه) و حاشیه سود مارجین آن 20% باشد یعنی سود خالص نهایی آن 20 میلیون است.

حاشیهی سود را میتوان در دستهبندیهای زیر قرار داد:

- حاشیه سود ناخالص.

- حاشیه سود عملیاتی.

- حاشیه سود خالص.

معاملات لحظه ای یا با وقفه

برخی اوقات در فارکس قصد داریم که در یک لحظه معاملهی ارزی را با همان قیمت انجام بدهیم. در این حالت درخواست معامله ما Instant execution نام دارد و در لحظه انجام میشود. اما برخی اوقات کاربر قصد دارد تا درخواست معامله با قیمت خاصی را ثبت نماید تا هر زمان که ارز به قیمت مدنظر کاربر رسید بروکر برای او خرید را انجام دهد. به این نوع معاملات Pending orders گفته میشود. معاملات pending شامل موارد زیر است:

- Buy stop = در این معاملات کاربر به بروکر اعلام میکند که هر زمان قیمت از حد معینی بالاتر رفت برای او پوزیشن خرید باز کند.

- Buy limit = در این معامله کاربر از بروکر درخواست میکند تا در قیمتی پایینتر از قیمت فعلی برای او پوزیشن خرید ایجاد کند.

- Sell stop = در این معامله کاربر تعیین میکند که اگر قیمت از قیمت فعلی پایین تر رفت، معاملهی فروش برای او ایجاد شود.

- Sell limit = در این حالت نیز کاربر تعیین میکند تا اگر قیمت یک ارز تا حد مشخصی بالاتر از قیمت فعلی رفت مقداری از آن ارز برای او به فروش برسد.

- Order price = به قیمتی که کاربر قصد دارد در آن معامله باز کند گفته میشود.

- Order time = به معنای مشخص کردن زمان خاصی برای ایجاد یک معامله به جای مشخص کردن قیمت است.

- Volume = حجم معامله که بر اساس لات محاسبه میشود.

- Take profit = محدوده ی سود یا قیمتی که برای یک معامله تعریف شده است. به آن حد سود نیز میگویند. با رسیدن به این منطقه معامله به صورت خودکار بسته میشود.

- Stop lose = محدوده ضرری که برای یک معامله تعریف شده است. با رسیدن به این منطقه معامله به صورت خودکار بسته میشود.

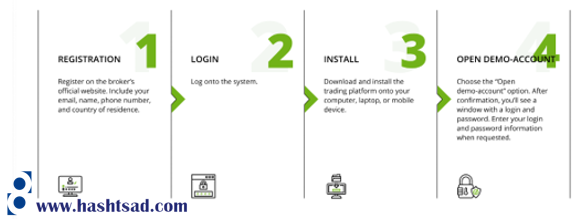

ورود به بازار فارکس

حال که مقداری با بازار فارکس آشنا شدید، شاید بخواهید بدانید راه ورود به بازار فارکس چیست؟ همانند هر بازار سرمایه دیگری، اولین اقدام افتتاح حساب کاربری است. در فارکس حسابهای کاربری به چندین گروه تقسیم میشوند. هر حساب امتیازات، ویژگیها و خدمات خاص خود را به سرمایهگذار ارائه میدهد. از همین رو کاربر باید متناسب با نوع معاملاتی خود حساب درستی را انتخاب نماید. از جملهی نکاتی که کاربر باید پیش از افتتاح حساب به آن توجه کند، میتوان به موارد زیر اشاره کرد.

- نوع اهرم

- مقدار اسپرد

- نوع پلتفرم بروکر

- خدمات ارائه شده توسط بروکر

انواع حساب در فارکس

در پاراگراف قبلی گفتیم که حسابهای کاربری در فارکس متفاوت هستند. اما این انواع حساب چگونه هستند و بهترین حساب برای فعالیت در فارکس چیست؟ پیش از معرفی حسابها باید عنوان کنیم که با وجود مزایای متفاوت هر حساب، ولی تنها معیار انتخاب حساب کاربری نیازهای خود شما و اولویت بندیهای شما میباشد.

حساب استاندارد

اولین نوع حساب در فارکس حساب استاندارد نام دارد. این نوع حساب به طور معمول برای مبادلهی داراییهایی مانند جفت ارزها، شاخصهای بورس، طلا، نفت و ارزهای دیجیتال مانند بیت کوین مورد استفاده قرار میگیرد. اگر قصد شما از فعالیت در فارکس سرمایهگذاری در موارد فوق است، حساب استاندارد بهترین گزینه برای شماست. از جمله ویژگیهای شاخص این حساب موارد زیر را میتوان نام برد:

- وجود حداقل واریزی

- اسپرد پایین.

- استاپ اوت بسیار پایین (حدود 10 درصد).

حساب سهام

حساب سهام انتخاب کسانی است که قصد فعالیت در بازار سهامهای بین المللی را دارند. در بازار سهامهای بین المللی بیش از 200 سهام برتر دنیا از جمله سهام شرکتهایی مانند اپل، مایکروسافت، آمازون و… خرید و فروش میشود. در این نوع حساب میتوان شاخصهای طلا و بورس را نیز معامله کرد. ویژگیهای حساب سهام نیز به شرح زیر است:

- حداقل واریزی 1000 دلار است.

- میزان اسپرد شناور و بسیار کم است.

- عدم نیاز به پرداخت حق کمیسیون.

حساب ارز دیجیتال

این حساب مختص افرادی است که قصد خرید و فروش 40 ارز دیجیتال برتر در زیرمجموعه فارکس را دارند. با افتتاح این حساب، شما میتوانید در ارزهای دیجیتال برتر مانند بیتکوین، اتریوم و… سرمایهگذاری کنید. ویژگیهای برتر این نوع حساب شامل موارد زیر است:

- امکان استفاده از اهرم

- الزام به حداقل واریز 5000 دلار

- عدم نیاز به پرداخت کمیسیون

- اسپرد شناور بین 50 تا 100 دلار

حساب PRO

چهارمین مدل حساب در فارکس حساب PRO یا ویژه نام دارد. اگر قصد سرمایهگذاری کلان بر روی داراییهای مختلف را دارید؛ شما باید از حساب PRO استفاده نمایید. در این صورت شما میتوانید در تمام بازارهای زیر مجموعه فارکس فعالیت نمایید. با افتتاح حساب PRO شما میتوانید بر روی داراییهای متنوعی مانند انواع ارزهای دیجیتال، فلزات گرانبها، سهامهای مختلف، شاخصهای بورس، نفت و… سرمایهگذاری انجام بدهید. ویژگیهای حساب PRO:

- الزام به حداقل واریز 20000 دلار هنگام افتتاح حساب

- اسپرد شناور و پایین

- پشتیبانی بسیار خوب از کاربران PRO

حساب دمو

حساب کاربری دمو یا آزمایشی را نمیتوان به طور رسمی یک نوع حساب فارکس به شمار آورد. ولی در حال حاضر استفاده از آن بسیار رایج است. قضیه از آنجایی شروع شد که برخی ار کارگزاریها برای جلب بیشتر سرمایهگذار حسابهای دمو را راهاندازی کردند که شما در این حسابها میتوانید دانش خود در زمینه معاملات فارکس را بسنجید. در حساب کاربری دمو شما بدون آنکه نیاز باشد مبلغی را واریز کنید میتوانید معاملات مختلفی ایجاد کنید و درستی تحلیلهای خود را بسنجید.

در حال حاضر استفاده از حساب دموی فارکس برای سرمایهگذاران تازهکار پیش از ورود به بازار اصلی بسیار توصیه میشود. بهتر است پیش از آنکه سرمایهی خود را وارد فارکس کنید حتما با استفاده از این حساب، راه و چاه کار با بروکر و فارکس را یاد بگیرید. اغلب سرمایه گذاران بزرگ نیز برای تست تحلیلهای خود پیش از انجام معامله از این حساب استفاده می کنند. البته باید خاطر نشان کرد موفقیت در حساب دمو به این معنا نیست که شما در حساب اصلی نیز به همین میزان به موفقیت میرسید. زیرا در معاملات واقعی گاها هیجان و استرس میتواند بر توانایی سرمایهگذار تاثیر بگذارد.

راهنمای افتتاح حساب در فارکس

همانطور که در بخش بروکر توضیح داده شد، پیش از افتتاح حساب در فارکس شما میبایست یه کارگزاری یا بروکر انتخاب نمایید. بروکر به شما فضا و پنل افتتاح حساب و فعالیت در فارکس را عرضه مینماید. از محبوبترین و معتبرترین بروکرهای فارکس میتوان به فارکس تایم به آدرس Forextime.com اشاره کرد. این بروکر که از زبان فارسی نیز پشتیبانی میکند امکانات خوبی به کاربران ارائه کرده و سیستم پشتیبانی قوی دارد. البته بروکرهای بسیار معتبر دیگری نیز وجود دارند. مانند بروکر آلپاری که یکی از قدیمیترین بروکرهای بین المللی است و حدود دو میلیون کاربر دارد.

در هر صورت بهتر است بر ای کار در فارکس کارگزاری را انتخاب کنید که هم در کشور شما پذیرفته شده باشد و هم آن بروکر به IP های درون کشور شما خدمات ارائه بدهد. به خصوص در ایران که به علت شرایط تحریم، انتقال وجه بسیار سخت میباشد. همچنین به علت سختی احراز هویت اکانتهای ایرانی، بسیاری از بروکرها به ایرانیان و یا به IP های درون ایران خدمات ارائه نمیکنند.

پس از انتخاب بروکر فارکس خود و وارد شدن به سایت مورد نظر، زبان مورد نظر خود را انتخاب نمایید. سپس بر روی گزینه افتتاح حساب (Open account) کلیک کرده و مشخصات فردی خود را وارد کنید. اطلاعات فردی شامل مواردی مانند نام، محل اقامت، اطلاعات تماس مانند ایمیل و تلفن و پسوورد میباشد.در نهایت نیز باید روی گزینه ارسال کد یا send pin کلیک کنید تا کد فعال سازی از طریق راههای تماس اعلام شده برای شما ارسال شود. این کار برای تائید کردن صحت راههای ارتباطی ایمیل و تلفن است.

پس از آنکه کد مورد نظر را در سایت وارد کردید، میبایست از گزینه register now استفاده کرده و در صفحهای که باز میشود سایر اطلاعات خواسته شده مانند تاریخ تولد، جنسیت، تابعیت، شغل و… را وارد کنید. همچنین از شما کشوری که در آن مالیات پرداخت میکنید، شماره مالیاتی، منبع به دست آوردن پولی که با آن قصد فعالیت در فارکس را دارید و در نهایت نشانی محل سکونت پرسیده خواهد شد. برای فعالیت در فارکس از شما خواسته خواهد شد تا مدارکی برای اثبات محل سکونت خود ارائه دهید. در نتیجه در وارد کردن اطلاعات محل سکونت بسیار دقت کنید. این روش یک روش احراز هویت مطمئن برای ورود به بازار مالی ایمن است.

پس از کامل کردن موارد خواسته شده، با خواندن شرایط و مقررات بروکر فارکس بر روی تیک آن کلیک کرده و در نهایت گزینهی accept را میزنیم تا ثبتنام ما کامل شود. در ادامه بروکر از شما میخواهد تا نوع حساب کاربری خود را با توجه به نوع فعالیتتان انتخاب کنید. دو گزینهی حذف سوآپ و راهنمایی به دیگران نیز در این صفحه وجود دارد که با کلیک کردن بر روی آنها میتوانید در حساب خود از این موارد نیز استفاده کنید. باید متذکر شد که گزینهی راهنمایی به دیگران برای سرمایهگذاران حرفه ای فارکس کاربر دارد و کاربران تازه کار نیازی به فعال کردن این گزینه ندارند.

در آخرین قدم میبایست یک رمز عبور 20 کاراکتری متشکل از اعداد، حروف کوچک و بزرگ و نشانهها برای خود انتخاب کنید. سپس با زدن بر روی گزینه باز کردن حساب یا Open Account حساب کاربری خود را باز و فعال مینمایید و میتوانید از آن استفاده کنید. باید توجه داشت که پیش از فعالیت و معامله در فارکس باید صحت مدارک ارسالی شما تائید و هویت فردی شما احراز شود.

ارسال مدارک احراز هویت

برای ارسال مدارک فردی جهت بررسی هویت در فارکس، باید از منوی سمت چپ پنل کاربری استفاده نمایید. برای اینکار از گزینهی My Documents و سپس Verify Profile استفاده میکنیم و در صفحه باز شده Identity Document را انتخاب میکنیم. سپس عکس مدارک شناسایی معتبر مانند کارت شناسایی ملی یا عکس از صفحهی اول پاسپورت را آپلود میکنیم. پس از اتمام بر روی گزینهی بعدی به نام Proof of Residence میزنیم تا عکس مدارک محل سکونت را بارگذاری نماییم. مدرک تائیدیه محل سکونت میتواند سند رسمی، قبض آب و برق و یا موارد مشابه باشد.

پس از آنکه صحت مدارک ارسالی و هویت شما تائید شد، میتوانید در بازار مالی فارکس فعالیت کنید. برای شروع کار نیز میبایست از طریق درگاههای ارائه شده توسط بروکر حساب خود را شارژ کرده و با استفاده از آن در معاملات مورد نظرتان سرمایهگذاری کنید.

بازارهای زیر مجموعه فارکس چیست؟

همانطور که پیشتر نیز اشاره شد، فارکس شامل بازارهای زیر مجموعه دیگری نیز میشود. از جملهی این بازارها بازار فیوچرز و CFD است. در ادامه به بررسی این بازارها میپردازیم.

بازار فیوچرز یا آتی

از سالیان بسیار دور کشاورزان و صنعتگران برای تامین هزینههای تولید محصول خود را به دیگران پیشفروش میکردند. این کار هم به آنها در تولید کمک میکرد و هم به خریدار؛ زیرا محصول را با قیمت بهتری میخریدند.

همین روشها پس از به وجود آمدن و پیشرفت بورس، به شکلی نوین و مدرن تر به کار گرفته شدند. فیوچرز یا معامله آتی (به انگلیسی forward contract) یکی از همین معاملات مدرن است. اما فیوچرز فارکس چیست؟ فیوچرز یک روش معاملاتی مدرن و متفاوت از سایر معاملات است که برای آیندهای مشخص انجام میشود. در فیوچرز خریدار و فروشنده توافق میکنند که معاملهی کالای معینی را به قیمت معینی در آینده انجام دهند. در این نوع معامله خریدار مبلغی را به عنوان ودیعه پرداخت میکند (بر اساس توافق طرفین میتواند تمام مبلغ باشد) و مالکیت آن کالا برای او میشود.

برای شفاف شدن این موضوع یک مثال مطرح میکنیم. فرض کنید یک رستوراندار برای مصرف خود نیاز به ماهی 500 کیلو برنج دارد. ممکن است قیمت برنج هر ماه تغییر کند. بنابراین اگر او بخواهد ماهانه خرید انجام بدهد نمیتواند برآورد مالی سالیانه درستی انجام بدهد و حتی ممکن است ضرر کند. بنابراین او برنج را به اندازهی یک سال پیش خرید میکند. یعنی از شالیکار برنجی که در سال بعد میکارد و برداشت میکند را به قیمت فعلی میخرد و در طول سال از او تحویل میگیرد. در اینجا دو حالت پیش میآید:

- حالت اول در ماه های آینده برنج ارزان شود. در این صورت صاحب رستوران متضرر میشود. ولی شالیکار در زمان تحویل محصول سود خوبی میکند.

- حالت دوم در ماههای آینده برنج گران شود. در این صورت رستوراندار سود میکند و در ظاهر شالیکار متضرر شده است. ولی در واقع شالیکار نیز به علت فروختن محصول خود پیش از موعد سود کرده است.

فکر میکنید علت محبوبیت فیوچرز فارکس چیست؟ مهمترین ویژگی فیوچرز که باعث شده مورد استقبال قرار بگیرد، مساله به جریان انداختن نقدینگی است. به خصوص برای کارخانههای نوپا و یا دچار مشکل نقدینگی فیوچرز یک امکان فوق العاده فراهم کرده که به کمک آن چرخ صنعت به حرکت در میآید.

دو نکته مهم دربارهی فیوچرز فارکس

- جزئیات و ویژگیهای معامله فیوچرز در فارکس که برای خرید و فروش کالا بهکار میرود با معامله فیوچرز در ارزهای دیجیتال که شبیه به شرطبندی میباشد متفاوت است.

- استفاده از فیوچرز بدون داشتن دانش فنی و استفاده از ابزارهای تحلیل، بسیار ریسکی خواهد بود. بنابراین میبایست پیش از ورود به یک معامله فیوچرز بدانید که روند صعود یا نزول قیمت ارز مورد نظر خود در فارکس چیست؟ یا با استفاده ازStop-Limit حد سود و حد ضرر درست تعیین کرده تا مقدار ضرر را به حداقل خود برسانید.

- در موعد تحویل کالا اگر خریدار نیازی به آن نداشت میتواند حق امتیاز خود را به کسی که به آن محصول احتیاج دارد واگذار کند. در این حالت بدون آنکه محصولی را واقعا بخرد سود کرده است. به همین شکل اگر فروشنده در زمان تحویل نتواند کالا را تعیین کند و یا برای او صرفه اقتصادی نداشته باشد، میتواند مسئولیت این کار را به دیگری که علاقهمند به شرکت در معامله است بدهد.

چه چیزهایی در فیوچرز فارکس معامله میشوند؟

در صورتی که بتوانید بازارهای مالی را به درستی تحلیل کنید، میتوانید از طریق فیوچرز فارکس ثروت هنگفتی به دست بیاورید. از همین رو اغلب شرکتهای بزرگ و یا تولیدکنندگان کالاهای اساسی علاقهمند به استفاده از فیوچرز هستند. حتی در بازار آتی داخل کشور خودمان، فولاد، نفت، طلا، زعفران و بسیاری موارد دیگر نیز در حجم معاملاتی بالا خرید و فروش می شوند.

در بازارهای زیرمجموعه فارکس نیز چیزهایی مانند دلار آمریکا، یورو، پوند انگلیس، ارزهای دیجیتال و حتی سهام برندها و شرکت های بزرگ خریداری میشوند و افراد می توانند برای قیمت آن پیشنهادهایی داده و به تفاهم برسند.

مزایای فیوچرز فارکس چیست؟

مدیریت ریسک: افرادی که با تحلیل صحیح یک معامله فیوچرز ایجاد می کنند، در واقع مدیریت ریسک روی سرمایهی خود انجام می دهند. زیرا کالای مورد نظر خود را پیش از افزایش قیمت تهیه کرده و از این رو سود خوبی میکنند.

معاملهی کالای غیر فیزیکی: در معاملات فیوچرز شما میتوانید به صورت غیر فیزیکی معامله کنید. در واقع کالاهایی که دسترسی به آنها سخت است، ماهیت فیزیکی ندارند، و یا کالاهایی که فعلا محلی برای نگهداری آن را ندارید را تهیه نمایید و در زمان مناسب تحویل بگیرید. این علت یکی از دلایلی است که برجسازان از علاقهمندان اصلی این بازار هستند.

جذب سرمایه: در صورتی که شما یک تولید کننده هستید فیوچرز مانند یک وام عمل میکند. یعنی شما بدون آنکه هزینهی تولید را بپردازید، با پیشفروش محصول خود به خریداران هزینهی تولید خود را بعلاوهی سود دریافت میکنید. این روش برای تولیدکنندگان نوپا و یا کارخانههایی که مشکل نقدینگی دارند یک فرصت ویژه است.

مزایای فیوچرز فارکس چیست؟CFD در بازار فارکس چیست؟

پس از آنکه دربارهی معاملات فیوچرز صحبت کردیم، می خواهیم بدانیم CFD فارکس چیست؟ و چرا به وجود آمده است. پس از آنکه معاملات فیوچرز به وجود آمدند و علاقهمندان بسیاری پیدا کرد؛ کاربران با یک مشکل جدی روبهرو شدند. در حالتی که قیمت جنس در زمان تحویل رشد کرده بود فروشنده متضرر میشد و هیچ ضمانتی برای جبران ضرر او نبود. به همین دلیل کارشناسان معاملات CFD را به وجود آوردند. به CFD قرارداد اختلاف نیز گفته میشود و باعث جذابتر شدن بازارهای مالی برای سرمایهگذاران شد. نحوه کار CFD به صورت مشتقه است. یعنی ارزش آن مشتق شده از حرکت دارایی دیگر است.

تاریخچه بازار CFD

CDD که مخفف Contract For Difference است، از سال 1990 ابداع شد. ایدهی این نوع معامله اولین بار توسط یک کارگزاری لندنی به نام Smith New Court ارائه شد و طراحان آن دوو نفر به نامهای Brian Keelan و Jon Wood بودند. در ابتدا این معامله تنها برای معاملهگران بزرگ قابل استفاده بود تا میزان ضرر آنها در فارکس به کمترین میزان برسد. ولی مدتی بعد کارگزاری GNI امکان استفاده از آن را برای سرمایهگذاران خرد خود نیز فراهم کرد. پس از آن نیز در سال 2002 امکان استفاده از معامله CFD برای تمام افراد فراهم شد.

راهکار CFD برای جلوگیری از ضرر در فارکس چیست؟

در فیوچرز، همانطور که گفته شد، امکان ضرر یکی از طرفین وجود داشت. ولی در CFD خریدار و فروشنده توافق میکنند که اختلاف مقدار قیمت مورد معامله را در هنگام ایجاد قرارداد و زمان تحویل (زمان باز و بسته شدن معامله)، بر اساس یک پایهی مشخص به یکدیگر بپردازند.

اگر بخواهیم سادهتر عنوان کنیم؛ در CFD شما مالک هیچ کالایی به صورت فیزیکی نخواهید شد. بلکه بر اساس تحلیلهای خود از بازار، یک معامله را ایجاد میکنید و صاحب موقعیت ارزشی آن معامله میشوید. این ابزار معاملاتی به نوعی به سرمایهگذاران کمک میکند که بدون تحویل فیزیکی و بدون پرداخت وجه کامل ارزش یک کالا، یک نوسان گیری از رشد قیمت آن کنند و به سود برسند.

در سایر بازارهای مالی نیز داشتن دانش فنی مهم بود ولی در CFD بسیار مهمتر است. شما میبایست تنها هنگام صعود معاملات خرید و تنها در هنگام نزول معاملات فروش ایجاد کنید. در حالت کلی، تفاوت اصلی CFD با سایر ابزارهای معاملاتی در عدم تملک فیزیکی کالاست. از همین رو با وجود شباهتهای آن با فیوچرز، نمیتوان CFD را یک بازار آتی دانست.

در قرارداد CFD یک شرط در مورد تغییر ارزش یک دارایی بهخصوص مطرح میشود. در این قرارداد، هر دو طرف معامله ملزم میشوند که اگر روند قیمت با پیشبینی خریدار یکی بود و رشد کرد، خریدار باید تفاوت قیمت دارایی را از هنگام باز شدن معامله تا بسته شدن آن محاسبه کرده و به فروشنده پرداخت نماید. همین مساله در مورد کاهش قیمت نیز صادق است. در این حالت هیچیک از طرفین معامله ضرر نخواهند کرد. میتوان گفت CFD یک استراتژی معاملاتی پیشرفته برای معامله گران حرفهای است.

برای درک بهتر، میتوان گفت CFD فارکس یک نوع شرطبندی است که معامله گران حرفه ای، در مورد افزایش یا سقوط قیمت اوراق بهادار انجام میدهند. این شرط بندی به این شکل است که هنگام صعود قیمت یک معامله CFD را میخرند و هنگام افت قیمت یک معاملهی باز را میفروشند. عموما CFD را میتوان از طریق فرابورس یا OTC که شبکه ای از دلالان و کارگزاران است معامله نمود. از آنجایی که CFD در ایالات متحده مجاز به ارائه نیست، این نوع معاملات در بورس های بزرگ مانند بورس نیویورک داد و ستد نمیشود.

چه چیزهایی را میتوان در CFDخرید و فروش کرد؟

به طور کلی همه چیز را میتوان در این بازار خرید و فروش کرد. از جمله سهام شرکتهای مختلف، انواع کالا، اوراق قرضه مختلف، شاخص سهام و… . این امکان باعث شده کاربران در هر حوزهای که فعالیت میکنند بتوانند سود کسب کنند. مثلا فکر کنید سهامدار یک شرکت بسیار بزرگ و معتبر، برآورد میکند که سهام آن شرکت در چند سال آینده افت ارزش خواهد داشت.

در بازارهای سنتی نمیتوان از افت ارزش یک سهام سود کرد. ولی همانطور که گفته شد، فارکس و بازارهای زیر مجموعه آن دو طرفه هستند. به همین دلیل، در CFD سهام خود را به قیمت امروز میفروشد. از آنجایی که در CFD بین دو طرفین توافق پرداخت مابه التفاوت صورت میگیرد؛ در زمان تسویه وی علاوه بر دریافت مقدار ارزش سهام خود سود نیز دریافت میکند. این د. طرفه بودن بازار هم باعث عدم افت ارزش دارایی او و هم کسب سود شده است.

مزایای CFD چیست؟

- 1. در CFD شما بدون داشتن مالکیت فیزیکی چیزی، تمام مزایای آن (مانند مزایای یک اوراق بهادار) را به دست میآورید.

- 2. امکان استفاده از اهرم یا لوریج leverage وجود دارد.

- 3. در CFD معاملات دارای بودجهی احتیاطی هستند. بدین معنا که کارگزار به معاملهگر امکان آن را میدهد که از اهرم برای افزایش سود استفاده نماید. همچنین میتوانند با افزایش تعداد موقعیتهای خود وام بگیرند.

- 4. به علت دو طرفه بودن بازار، در هنگام نوسانات شدید قیمت، وضعیت اقتصادی تقریبا ثابت میماند.

- 5. در CFD افراد میبایست پیش از انجام معامله مقدار بودجهی خاصی در حساب خود داشته باشند.

- 6. در CFD به علت معامله با بودجه احتیاطی یا مارجین، اهرم بالاتری نسبت به معاملات سنتی خواهید داشت. و همچنین نیازمند بودجه احتیاطی کمتری هستید. از همین رو با سرمایه کمتر بازده بالاتری خواهید داشت.

- 7. CFD نسبت به سایر بازارهای مالی قوانین دست و پا گیر کمتری دارد.

معایب CFD چیست؟

- 1. همانطور که گفته شد، CFD قوانین واضح و خاصی ندارد. به همین دلیل اعتبار کارگزاریهای آن بر اساس شهرتشان سنجیده میشود. همین مساله باعث ممنوعیت CFD در بعضی کشورها از جمله آمریکا شده است.

- 2. در صورتی که یک دارایی اساسی دچار نوسانات شدید شود، قیمتهای کارگزار میتواند قابل توجه باشد. بعلاوه کارمزدهای بالا در این معاملات باعث شده معاملات شکست خورده از معاملات برنده بیشتر شوند.

- 3.وجود اهرم در معاملات CFD به همان میزان که میتواند باعث افزایش سود باشد، میتواند باعث افزایش زیان نیز بشود. بسیاری از معاملهگران با استفاده اشتباه از اهرم تمام سرمایه خود را از دست دادهاند.

- 4. با وجود امکان گرفتن وام از بروکر، ولی یک نرخ سود روزانه از کاربران دریافت میشود.

انواع روشهای تحلیل بازار فارکس

در طول این مطلب بارها عنوان کردیم که کاربر فارکس باید روشهای تحلیل بازار را بداند. تنها معاملاتی در فارکس شانس برنده شدن دارند که بر اساس تحلیل و استراتژیهای درست ایجاد شده باشند. اما بهترین روش تحلیل بازار فارکس چیست؟ کدام روش برای ما مناسبتر است؟

پیش از این نیز اشاره شد که در بازارهای مالی هیچ تحلیل 100% دقیقی نمیتوان داشت. زیرا عوامل بیرونی زیادی نیز هستند که بر تحلیل شما و وضعیت بازار تاثیرگذار هستند. با این وجود با دانستن شرایط تحلیل بازار یقینا معاملات دقیقتر و پرسودتری خواهید داشت. کاربرهای تازهکار همیشه برای انتخاب روش تحلیل خود دچار سردرگمی میشوند. زیرا برخی موارد نتایج تحلیل با روشهای مختلف یکسان نیست. در ادامه به معرفی انواع روشهای تحلیل بازار مالی میپردازیم. انواع روشهای تحلیل را میتوان در 3 دسته بندی کلی زیر قرار داد. هر کدام از این روشها مزایا و معایب خود را دارند که به معرفی هر کدام میپردازیم.

- تحلیل تکنیکال (technical Analysis)

- تحلیل فاندامنتال (fundamental Analysis)

- تحلیل سنتیمنتال (Sentimental Analysis)

تحلیل تکنیکال

تحلیل تکنیکال (تحلیل فنی) یک روش بنیادی و اصلی برای تحلیل بازار فارکس است. تحلیل تکنیکال اولین بار حدود 3 قرن پیش توسط چارلز داو در قرن 19 ابداع شد که به آن نظریه داو نیز میگویند. در حال حاضر نیز در فارکس این نظریه مورد استفادهی بسیاری از کاربران است. به نوعی میتوان استفاده از تحلیل تکنیکال را نقطه عطف گسترش بازارهای مالی در بین مردم دانست.

در این روش جداول، نمودارها، قیمت ها و… بر اساس اصولی خاص و بررسی تجربیات گذشته تجزیه و تحلیل میشوند تا جریان قیمت مشخص شود. تحلیلگران تکنیکال، بر اساس پیدا کردن الگوهای رفتار قیمت در گذشته و در شرایط مشابه، متوجه رشد یا افت قیمت در آینده میشوند. یک تحلیلگر تکنیکی در هر لحظه درگیر پیدا کردن الگوهای تکرار شونده قیمت بر اساس نوع عرضه و تقاضا است. بر اساس این نظریه، هر اقدامی در آینده وابسته به عملی در گذشته است. یعنی اقدات گذشته بر اتفاقات آینده تاثیر به سزایی دارند. مثلا اگر در یک نمودار قیمت اگر هر بار قیمت با رسیدن به یک عدد مشخص رشد داشته، این بار نیز با رسیدن به این عدد رشد خواهد کرد و بالعکس.

استفاده از تحلیل تکنیکال عموما توسط کاربرانی که دائم خرید و فروش انجام میدهند (تریدر) و نوسانگیری میکنند انجام میشود. ولی استفاده از آن برای کاربرانی که خریدار بلند مدت یک ارز هستند (هولدر) نیز پرفایده است. از تحلیل تکنیکال میتوان در تمام بازارهای مالی مانند ارزهای دیجیتال، سهام آمریکا، بورس و فرابورس و… استفاده کرد.

اصول تحلیل تکنیکال

تحلیلگران تکنیکال بر اساس یکسری مفروضات و اصول ثابت بازار را بررسی میکنند. در حالت کلی میتوان گفت یک تحلیل تکنیکال سه اصل اساسی دارد:

- 1. اطلاعات لازم در نمودار قیمت دیده میشوند.

- 2. قیمت یک ارز روند و حرکت مشخصی دارد.

- 3. تمام تحلیلها مداوم تکرار میشوند.

تحلیلگران فنی یا تکنیکال معتقدند در هر نموداری، قیمت تمایل به تکرار دارد. علت جذب سرمایهگذاران به هر حوزهای نیز همین تکرار روند قیمت است. بنابراین بهجای بررسی الگوهای خارجی و رویدادهای خبری و… کافیست از درون نمودار روند قیمت را مشخص کرد.

تحلیلگران تکنیکال معتقدند حتی عوامل موثر بر روانشناسی بازار نیز از قبل در نمودار قابل پیشبینی هستند. و این یک هدیه از طرف بازارهای مالی و نمودار قیمت به کاربران آن است. مشابه این نظریه را در فرضیهی بازارهای کارآمد (EMH) نیز شنیده ایم. که هر اطلاعات لازمی را می توانیم از طریق نمودار قیمت و بررسی روند عرضه و تقاضا به دست بیاوریم. در واقع هدف از تحلیل تکنیکال این است که بفهمیم بازار چه انتظاراتی دارد. همچنین نیروی عرضه و تقاضا را سنجش کنیم تا بر اساس آن تصمیم بگیریم.

تحلیلگر تکنیکال به این اصل باور دارد که قیمت در روند حرکت میکند. این جمله به این معناست که قیمت ارزها در فارکس تمایل به ادامهی روند گذشته دارند تا اینکه حرکات جدید و نامناسب بکنند. اصل استراتژی تحلیل تکنیکال بر این جمله استوار است. تحلیلگر تکنیکال باور دارد که تاریخ تکرار میشود. بنابراین هر حس غالب بر بازار مانند ترس یا هیجان نیز با استفاده از الگوهای تجزیه تحلیل نمودار قابل پیشبینی است.

ویژگیهای تحلیل تکنیکال

اگر بخواهیم ویژگیهای تحلیل تکنیکال را خلاصه کنیم به موارد زیر میرسیم:

- تمرکز آن بر روی قیمت است.

- بهترین روش برای تحلیل معاملات کوتاه مدت و نوسانگیری است.

- تاکید آن بر روی نمودارهای قیمت و روند قیمت در گذشته است.

- به عوامل خارج از نمودار توجه نمیکند.

- در تمامی بازارهای مالی که بر اساس عرضه و تقاضا کار میکنند قابلیت استفاده دارد.

- در بازارهایی با حجم معاملات بالا و نقدینگی بیشتر نتایج دقیقتری میدهد.

آیا استفاده از تحلیل تکنیکال به تنهایی موثر است؟

در بین تحلیلگران بازار فارکس مسالهی موثر بودن هر کدام از تحلیلها به تنهایی بسیار بحث برانگیز است. هیچگاه نمیتوان به صورت قطعی و صد در صد گفت کدام تحلیل به تنهایی موثر است. بلکه عوامل مختلفی که مهمترین آنها مهارت فردی خود تحلیلگر است در این موضوع تاثیرگذار است. دو تحلیلگر تکنیکال ممکن است در شرایط مشابه و دادههای مشابه، دو نتیجهگیری متفاوت داشته باشند.

با اینحال اغلب سرمایهگذارانی که از تحلیل تکنیکال در معاملات فارکس استفاده کردهاند معتقدند تحلیل فنی نتایج مثبتی برای آنها داشته است. در یک مطالعات که دربارهی درستی تحلیل تکنیکال انجام شده است، از بین 95 مورد تحلیل تکنیکال انجام شده 56 مورد کاملا صحیح بودهاند و نتایج مثبتی داشتهاند.

ممکن است هر تحلیلگر بر اساس نوع مهارت خود و توانایی خود با یک روش تحلیلی متفاوت بتواند نتیجه صحیحتری بگیرد. در واقع هر روش تحلیل بازار مزایا و معایب خود را دارد. یک تحلیلگر تازه کار پیش از انتخاب روش تحلیلی خود؛ باید بداند که جهت گیری افراطی و تعصبی در هر روش تحلیلی، میتواند باعث نتایج غلط و پیامدهای نادرست شود. قدرت پیشبینی تحلیل تکنیکال با وجود تمام موارد گفته شده بسیار بالاست. از همین رو یک تحلیلگر حرفهای میتواند با استفاده از آن پیشبینی درستی از بازار داشته باشد.

معایب تحلیل تکنیکال

با وجود آنکه تحلیل تکنیکال یک روش بسیار قوی برای تحلیل بازار مالی به خصوص فارکس است، اما معایبی نیز دارد. این تحلیل بسیار وابسته به روش کاری کاربر است. به این معنا که در دادهها مشابه کاربر ممکن است نتایج مختلفی بر اساس نوع استفاده خود از ابزارها به دست بیاورد. حتی میتوان گفت این تحلیل هنگام استفاده از اندیکاتورهای مختلف میتواند نتایج کاملا متضاد داشته باشد. از همین رو باید دانست که با وجود قوی بودن تحلیل تکنیکال ولی نتایج آن 100% نیست.

روشها و ابزارهای تحلیل تکنیکال

در تحلیل تکنیکال نمودارهای قیمت بر اساس ظاهر و روند مورد بررسی قرار میگیرند. برخلاف تحلیل فاندامنتال که در ادامه به آن اشاره خواهد شد؛ از ابزارها و اندیکاتورهای تحلیل تکنیکال در هر بازار مالی به یک شکل میتوان استفاده کرد. در واقع اندیکاتورهای تحلیل تکنیکال یکسان هستند. ابزارها و روشهای متفاوتی برای تحلیل این روندها وجود دارد که میتوان به موارد زیر اشاره کرد:

- فیبوناچی

- چنگال اندروز

- چارت پترن

- الگوهای هارمونیک

- ابر ایچیموکو Ichimoku Cloud

- امواج الیوت

- اندیکاتور میانگین متحرک همگرا واگرا یا MACD

- کندل استیک ژاپنی

- خط روند

- شاخص قدرت نسبی (RSI)

تحلیل فاندامنتال

تحلیل فاندامنتال یک روش تحلیل دیگر بازار فارکس است. فرض کنید قصد خرید سهام یک شرکت و سرمایهگذاری روی آن را دارید. برای آنکه ارزش پول خود را حفظ کنید، میبایست ابتدا به تحلیلهای مالی شرکت و چارتهای مالی آن نگاه کنید. سپس میزان سودآوری یا ضرر دهی آن شرکت در چند سال اخیر را بررسی کنید. اگر برآورد نتایج مثبت بود، به بررسی شرایط کاری آن شرکت و رقبای او بپردازید. در نهایت نیز تصمیم بگیرید که آیا سرمایهگذاری در سهام آن شرکت به نفع شماست یا خیر؟ به این روش تحلیلی روش پایین به بالا گفته میشود.

در تحلیل فاندامنتال نیز روش کار حدودا مشابه به روش پایین به بالاست. در این تحلیل ابتدا شما محدوده قیمتی ارز خود در آینده را بر اساس دادهها پیشبینی میکنید. سپس محدوده قیمتی فوق را با قیمت فعلی مقایسه میکنید تا متوجه بشوید قیمت این ارز رشد خواهد کرد یا روند آن در آینده نزولی است. اگر قیمت فعلی از قیمت هدف پایینتر باشد یعنی ارزش آن دارایی در حال حاضر پایینتر از ارزش واقعی خود است و توانایی رشد دارد و بالعکس.

در یک تحلیل فاندامنتال، اخبار مرتبط و عوامل حسی مانند ترس و هیجان کاربران نیز بررسی میشود. زیرا این عوامل میتوانند بر حجم معاملاتی کاربران و در نهایت قیمت و ارزش دارایی تاثیر بگذارند. با یک مثال این موضوع را توضیح میدهیم:

فرض کنید شما قصد خرید یک ارز خارجی را دارید. تحلیل تکنیکال و روند قیمت این ارز در گذشته به شما میگوید که این ارز در بازه زمانی مشخص در آینده رشد قیمت خواهد داشت. ولی ناگهان یک خبر منفی اقتصادی یا سیاسی در ارتباط با کشور مبدا آن ارز منتشر میشود. این خبر را میتوان یک خبر فاندامنتال بد دانست که باعث ایجاد ترس در دارندگان آن ارز شود. در نتیجه حجم زیادی از سرمایهگذاران آن ارز را میفروشند. مجموع این اتفاقات باعث افت ناگهانی قیمت آن ارز میشود. در اینجا با اینکه تحلیلگر تکنیکال تحلیل صحیحی انجام داده بود، ولی یک عامل بیرونی باعث شد که خروجی کار اشتباه باشد. همچنین باید اشاره کرد که در واقعیت ارزش آن ارز بالاتر از قیمت فعلی خود است و قیمت فعلی وابسته به اخبار بد است. که این نکته همان فسلفهی کاری تحلیل فاندامنتال است.

مزایا و معایب تحلیل فاندامنتال

تحلیل فاندامنتال یک تحلیل بسیار بنیادی و قوی برای تحلیل بازارهای مالی مانند فارکس است. به جرات میتوان گفت سایر روشهای تحلیل مانند تحلیل تکنیکال دقت و خروجی صحیح به اندازهی تحلیل فاندامنتال را ندارند. روشهای این تحلیل و اندیکاتورهای آن بسیار دقیق هستند و درصد صحیح بودن نتایج آنها بسیار بالاست.

با استفاده از تحلیل فاندامنتال میتوان ارزهایی را در فارکس شناسایی کرد که در حال حاضر قیمت بسیار پایینی دارند که از ارزش واقعی آنها کمتر است. این ارزها پتانسیل رشد بالایی دارند و گزینههای خوبی برای سرمایهگذاری هستند. بسیاری از اقتصاددانان بزرگ مانند وارن بافت و بنجامین گراهام با استفاده از این روش تحلیل سرمایهگذاریهای بزرگ و موفقی در ارزهای مستعد انجام دادهاند که منجر به سودهای بزرگ شده است.

از جمله معایب تحلیل فاندامنتال میتوان به سختی و پیچیدگی آن اشاره کرد. یک تحلیل فاندامنتال باید بسیار دقیق انجام شود تا بتواند پیشبینی دقیقی از ارزش یک ارز در فارکس به ما بدهد. در غیر این صورت میتواند باعث سرمایهگذاری در یک ارز اشتباه و متضرر شدن کاربر بشود.

از دیگر معایب تحلیل فاندامنتال، کاربرد آن در معاملات طولانی مدت است. به این معنا که از این تحلیل تنها برای باز کردن معاملات طولانی میتوان استفاده نمود و چندان کارایی برای نوسانگیری و معاملات روزمره ندارد. این تحلیل بیشتر برای سرمایهگذارانی که قصد هولد کردن داراییهای خود را دارند میتواند مفید واقع شود.

ضعف دیگر تحلیل فاندامنتال مرتبط با مورد بالاست. فرض کنید یک تحلیلگر بر اساس دادههای موجود معاملهای طولانی مدت را باز میکند. در طی مدتی که لازم است تحلیل او به نتیجه برسد، ممکن اتفاقات و اخباری در دنیا رخ بدهد که باعث نقض صحت تحلیل او و شکست معامله شود.

ابزارهای بررسی تحلیل فاندامنتال

هر روش تحلیل ابزارهای خاصی دارند که کاربر با کمک آنها کار میکند. هر تحلیل ابزارها متعددی دارد که برخی کاربرپسندتر و معروفتر هستند. به این ابزارهای کاربردی اندیکاتور (Indicator) یا نشانگر نیز گفته میشود. اندیکاتورها هم در تحلیل فاندامنتال و هم در تحلیل تکنیکال کاربرد دارند. البته اندیکاتورهای این دو تحلیل باهم متفاوت هستند. در ادامه آنها را معرفی خواهیم کرد.

سود هر سهم (EPS)

اندیکاتور سود هر سهم با نام انگلیسی Earnings per share یا به اختصار EPS یک اندیکاتور محبوب در تحلیل فاندامنتال است. با استفاده از این اندیکاتور، کاربر متوجه می شود که میزان سوددهی دارایی مورد نظر شما به ازای هر سهم چقدر خواهد بود. این مقدار با کم کردن سود سهام ممتاز از درآمد خالص تقسیم بر تعداد کل سهامها به دست میآید.

نحوهی استفاده از این اندیکاتور اصلا پیچیده نیست. با این حال نتایج بسیار مهمی پیش از سرمایهگذاری به کاربر میدهد. در واقع هر دارایی که اندیکاتور EPS آن در حال رشد باشد، گزینهی خوبی برای سرمایهگذاری است. برخی تحلیلگران نیز از نسخه دیگری از این اندیکاتور به نام سود تقلیل یافته یا earnings per share را استفاده میکنند. در این اندیکاتور افزایش تعداد سهمها را نیز در نتایج وارد میکنند. مثلا فرض کنید در یک شرکت با افزایش خرید سهام توسط کارمندان، میزان سود بین آنها تقسیم میشود و کاهش مییابد.

ناگفته نماند که با وجود آنکه نتایج مهمی از اندیکاتور EPS دریافت میکنیم اما یک اندیکاتور هیچگاه به تنهایی برای تحلیل بازار کافی نیست. بهتر است پس از بررسی نتایج چند اندیکاتور و بر اساس برآیند نتایج آنها تصمیم نهایی را اخذ کرد.

نسبت قیمت به درآمد (P/E)

اندیکاتور نسبت قیمت به درآمد (به انگلیسی Price-to-earnings Ratio) که به اختصار P/E نامیده میشود؛ شرکتها را بر اساس مقایسهی قیمت هر سهم با اندیکاتور EPS ارزیابی میکند. در این اندیکاتور قیمت هر سهم به عددی که از اندیکاتور EPS به دست آمده تقسیم میشود. برای شفاف شدن مساله، به مثال زیر دقت کنید.

فرض کنید یک شرکت با میزان سود 1 میلیون دلار داریم. اگر تعداد سهام این شرکت 200 هزار سهم باشد، مقدار EPS آن برابر با 5 دلار خواهد بود. حال اگر هر سهم به ارزش 10 دلار فروخته شود، برای محاسبهی P/E باید این مقدار را بر مقدار EPS تقسیم کنیم. در نتیجه مقدار P/E این شرکت 2 دلار خواهد بود. حال سوال اینجاست که این عدد چه ارزشی در معاملات فارکس دارد؟ باید گفت این عدد در کنار سایر نتایجی که از اندیکاتورهای مختلف به دست میآید معنا و ارزش پیدا خواهد کرد. ولی در حالت کلی هر چه این عدد بالاتر باشد، ارزش آن سهام یا دارایی بالاتر از حد واقعی خود است. و اگر پایین باشد یعنی از ارزش واقعی خود پایین تر است. همانطور که قبلا گفتیم در تحلیل فاندامنتال اگر ارزش فعلی از ارزش واقعی پایینتر باشد وارد معامله خواهیم شد.

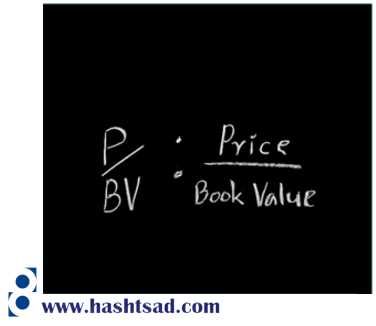

نسبت قیمت به ارزش دفتری (P/B)

اندیکاتور دیگر رایج در تحلیل فاندامنتال، نسبت قیمت به ارزش دفتری یه به انگلیسی Price-to-book Ratio نام دارد. این اندیکاتور که به اختصار P/B نامیده میشود، به تحلیلگر نشان میدهند که سرمایهگذاران یک شرکت نسبت به ارزش دفتری آن چقدر به آن شرکت ارزش میدهند. برای محاسبهی این ارزش باید ابتدا ارزش دفتری که همان ارزش اصلی یک دارایی است مشخص شود سپس تعهدات مالی از آن کسر گردد. فرمول محاسبهی آن نیز به صورت تقسیم قیمت هر سهم بر ارزش دفتری است.

برای درک بیشتری مثال قبلی را به یاد بیاورید. اگر در مثال قبل ارزش دفتری آن شرکت برابر با 500 هزار دلار باشد، با توجه به پیشفرضهایی که داشتیم، ارزش دفتری شرکت از تقسیم 500 هزار دلار بر 200 هزار سهم به دست میآید که با 2.5 دلار برابر است. سپس برای محاسبهی اندیکاتور نسبت قیمت به ارزش دفتری 10 دلار را بر 2.5 تقسیم میکنیم که برابر با عدد 4 است. این عدد به ما نشان میدهد که نسبت قیمت به ارزش دفتری این شرکت وضعیت مناسبی برای سرمایهگذاری ندارد. زیرا در واقع هر سهم 4 برابر ارزش واقعی خود معامله میشود در نتیجه احتمال افت قیمت دارد.

در واقع با استفاده از این سه اندیکاتور متوجه شدیم که خرید سهام این شرکت برای سرمایهگذاری گزینهی مناسبی نیست. اما اگر در مثالی دیگر دیدیم که اندیکاتور نسبت قیمت به ارزش دفتری عددی کمتر از یک داشت، یعنی سهام این شرکت هنوز به قیمت واقعی خود نرسیده است و احتمال رشد قیمت دارد.

سایر اندیکاتورهای تحلیل فاندامنتال

سه اندیکاتور فوق به این منظور معرفی شدند که بتوانیم معنای تحلیل فاندامنتال را بیشتر متوجه بشویم. برای آنکه بحث کوتاه شود، سایر اندیکاتورهای فاندامنتال را فقط نام میبریم. قابل ذکر است که هر اندیکاتور در بازار مالی خاصی نیز کاربرد دارد. به عنوان مثال سه اندیکاتور EPS، P/E، P/B بیشتر برای بازارهای بورسی و خرید سهام کاربرد دارند. اندیکاتورهایی که در ادامه نام برده میشوند نیز بیشتر در فارکس یا بازار خرید ارز استفاده میشوند.

- اندیکاتور نسبت ارزش به تراکنش شبکه (NTV)

- اندیکاتور تعداد آدرسهای فعال

- اندیکاتور نسبت قیمت به تأمین هزینه های استخراج

- اندیکاتور مقاله علمی، تیم سازنده و نقشه راه

جمع بندی تفاوت تحلیل فاندامنتال و تکنیکال

- 1. تحلیلگران فاندامنتال معتقدند قیمت فعلی یک دارایی ممکن است کمتر یا بیشتر از ارزش واقعی باشد و عوامل بیرونی روی آن اثر گذاشته باشند. اما در تحلیل تکنیکال، تحلیلگر معتقد است که روند قیمت تکراری است و عوامل بیرونی اثر چندانی ندارند.

- 2. در تحلیل تکنیکال هدف تعیین قیمت مشخصی است. در صورتی که در تحلیل فاندامنتال ارزش ذاتی ارز برای ورود به معامله بررسی میشود.

- 3. منابع اطلاعاتی در تحلیل تکنیکال روند قیمت در گذشته است. ولی منابع اطلاعاتی که در تحلیل فاندامنتال مورد بررسی قرار میگیرد، اخبار و اتفاقات روزمره و عوامل بیرونی است.

- 4. در تحلیل تکنیکال زمانی به معامله وارد میشویم که بدانیم در آینده نزدیک رشد قیمت خواهیم داشت. اما در تحلیل فاندامنتال هر زمان که بدانیم ارزش آن دارایی پایینتر از ارزش واقعی است وارد معامله میشویم.

- 5. کاربرانی که تحلیل تکنیکال انجام میدهند، اغلب معاملات کوتاه مدت و روزانه انجام میدهند. اما معاملهگرانی که با تحلیل فاندامنتال معامله باز میکنند اغلب قصد سرمایهگذاری بلند مدت دارند.

- 6. در تحلیل تکنیکال عموما نقاط حمایت و مقاومت و خط روند قیمت مورد بررسی قرار میگیرند. در صورتی که در تحلیل فاندامنتال خروجیهای معامله با انتظارات مورد بررسی قرار می گیرند و وضعیت فعلی با وضعیت گذشته مقایسه میشوند.

با وجود تفاوتهای فوق باید مجددا متذکر شد، که بهترین تحلیل از برآیند نتایج هر دو تحلیل فاندامنتال و تکنیکال به دست میآید. تحلیلگران حرفه ای فارکس و سایر بازارهای مالی نیز از هر دو روش استفاده میکنند.

فعالیت در فارکس در ایران

ایرانیان بسیاری هستند که در فارکس فعالیت میکنند. متاسفانه در ایران شاهد سقوط ارزش ریال و بی ثباتی مداوم قیمت دلار هستیم. با وجود آنکه این مساله بسیار ناراحت کننده است، اما باعث شده ایرانیان بسیاری به سمت یادگیری اصول کسب درآمد دلاری بروند. از جملهی این فعالیتها فارکس است.

اگر شما بعد از دیدن آموزشهای لازم و به صورت حرفه ای وارد این بازار بشوید، میتوانید سود دلاری خوبی کسب کنید. که با توجه به تفاوت قیمت و ارزش دلار نسبت به ریال درآمد قابل توجهی خواهد بود. حال برای اکثر کسانی که به تازگی میخواهند وارد بازار فارکس بشوند سوال پیش می آید که آیا فارکس در ایران قانونی است؟ موانع ورود به فارکس چیست؟ چرا برای استفاده از فارکس در ایران محدودیتهایی وجود دارد؟

بروکرهای قابل استفاده در ایران

همانطور که پیشتر در این مقاله اشاره شد، به علل زیادی از جمله تحریم برخی بروکرهای فارکس به ایرانیان خدمات ارائه نمیدهند. از طرف دیگر محدودیتهایی از طرف دولت ایران نیز برای فعالیت در فارکس وجود دارد. بنابراین در اولین قدم باید بروکری انتخاب کنید که بتوانید با هویت ایرانی و IP ایرانی در آن کار کنید. در غیر اینصورت و اگر اصرار داشتید تا از بروکری که به ایرانیان خدمات ارائه نمیکند استفاده کنید؛ میبایست با استفاده از VPN های غیر رایگان IP سیستم خود را تغییر دهید. که این کار به هیچعنوان توصیه نمی شود زیرا خطرات بسیاری مانند بلوکه شدن حساب و دارایی شما را دارد.

به طور رسمی هیچ بروکر ایرانی وجود ندارد. ولی بروکرهای خارجی معتبری نیز هستند که با ایرانیان کار میکنند. از معروفترین بروکرهای جهانی که بالاترین امتیاز را دارند و به ایرانیان نیز خدمات ارائه میدهند میتوان به ارانته، روبو فارکس، یو اس جی، آلپاری، آمارکتس و ویندزور اشاره کرد.

ممنوعیت فارکس در ایران

همانطور که میدانید هر بازار مالی برای آنکه بتواند در کشوری فعالیت کند نیاز به اجازه نامههای دولتی دارد. در آمریکا، چین، ژاپن، عربستان، انگلستان، آلمان و بسیاری از کشورهای اروپایی فعالیت در بازار فارکس قانونی است. قوانین زیادی نیز در این کشورها برای استفاده از فارکس وضع شده که این بازار را برای کاربران خود امن مینماید. اما با وجود آنکه ایرانیان زیادی در فارکس فعالیت میکنند باید گفت فارکس در ایران غیرقانونی است. در تاریخ 16 فروردین سال 1390 سازمان بورس جمهوری اسلامی ایران در اعلامیهای فعالیت در فارکس را رسما غیر قانونی عنوان کرده است.

در صورتی که افراد در یک بازار مالی غیرقانونی مانند فارکس شرکت کنند هم مجرم شناخته میشوند و هم در صورت بروز مشکلاتی مانند کلاهبرداری و از دست دادن مال، امکان پیگیری از طریق مراجع قانونی را ندارند. بر طبق ماده 49 قانون اوراق بهادار فعالیت در این بازار 1 ماه تا 6 ماه حبس و تا سه برابر سود یا زیان کاربر مجازات نقدی در پی خواهد داشت. این مجازات فعلا فقط برای کارگزار فارکس و یا فردی که افراد را تشویق به فعالیت در این بازار نماید، تعریف شده است که میتواند افزایش نیز بیاید. بر طبق این ماده، هر شرکتی که به عنوان کارگزار فارکس فعالیت کند تحت پیگرد قانونی قرار میگیرد و هر مالی که از این راه به دست بیاورد نامشروع تلقی خواهد شد.

با این وجود مجازات مشخصی در قانون برای افراد حقیقی که در فارکس فعالیت میکنند تعریف نشده است. هرچند همانطور که گفته شد؛ قانون حمایتی نیز از سرمایه آن ها نخواهد کرد. با توجه به اینکه در ایران تنها قوه قضاییه و مجلس میتوانند افراد را از فعالیتی منع کنند؛ اعلامیهی سازمان بورس تنها برای کارگزاریها منع فعالیت ایجاد میکنند و افراد حقیقی ملزم به پیروی از آن نیستند.

علت ممنوعیت فارکس چیست؟

- 1. دلیل اول پیچیدگی بازار فارکس است. بسیاری از افرادی که وارد این بازار میشوند دانش لازم را ندارند و به علت پیچیدگی بازار سرمایهی خود را از دست میدهند. بنابراین قانونگذار ترجیح استفاده از بازار مالی را بر بازارهای مالی داخلی و سادهتر گذاشته است.

- 2. دومین دلیل ممنوعیت فارکس در ایران کلاهبرداریهای زیادی است که در این بازار رخ میدهد. اگر شما بروکر مطمئنی را انتخاب نکرده باشید، و یا اطلاعات حساب خود را به هر نحوی در اختیار دیگران قرار بدهید و یا بسیاری مسائل از این قبیل، امکان آنکه در دام کلاهبرداران فارکس بیفتید زیاد است. بروکرهای تقلبی زیادی هستند که مجوزهای لازم را ندارند و با وعدهی خدمات گسترده، کاربران را جذب خود کرده و بعد از دریافت مبالغ زیادی از آنها حساب افراد را مسدود میکنند. به علت ماهیت بازار فارکس و فیزیکی نبودن این بازار، امکان پیگیری این موارد وجود ندارد.

- 3. دلیل دیگر قانونگذار برای ممنوعیت فارکس، حرام اعلام شدن این بازار توسط علما میباشد. زیرا برخی از علما و مراجع تقلید سود حاصل از این بازار را ربوی و غیر شرعی میدانند. این موضوع از دلایل اصلی ممنوعیت فارکس در ایران است. در ادامهی متن بیشتر به این موضوع پرداخته خواهد شد.

- 4. علت دیگر غیر قانونی بودن فارکس، موانعی است که برای ایرانیان در بازارهای مالی جهانی به علت تحریم وجود دارد. این مساله باعث میشود هم امکان کلاهبرداری به منظور دور زدن تحریم بالا برود و هم در صورت بروز مشکل امکان پیگیری از طریق خود فارکس وجود نداشته باشد. همچنین برخی بروکرها نیز ممکن است به علت تحریم ناگهانی حسابهای ایرانیان را مسدود و دارایی آنها را بلوکه کنند. لذا برای حفظ امنیت کاربران فعالیت در فارکس ممنوع می باشد.